FXのフィボナッチリトレースメントとは?引き方や使い方、数値設定を解説

Menu

FXのフィボナッチリトレースメントとは?引き方や使い方、数値設定を解説

フィボナッチをどう使えば良いのか分からない、高値や安値のどこに引けば良いのか迷うと感じていませんか。フィボナッチリトレースメントを学び始めた多くのトレーダーが、最初に直面するのがこの疑問です。フィボナッチリトレースメントを活用すれば、相場の反発や押し目の目安を客観的に見つけやすくなり、無理のないエントリーや利確を行いやすくなります。

本記事では、フィボナッチリトレースメントの基本から、実践的な引き方・使い方・注意点などを解説します。フィボナッチリトレースメントを調べてみたものの使い方が分からないという方は、ぜひ参考にしてください。

FXのフィボナッチリトレースメントとは?

フィボナッチリトレースメントは、相場の押し目や戻りの目安を探るために多くのトレーダーが利用する分析ツールです。FXをはじめ、株式や仮想通貨、コモディティなど幅広い市場で活用されています。まずは、フィボナッチとは何か、そしてなぜ相場で意識されやすいのかといった基礎知識を押さえておきましょう。

フィボナッチ数列とフィボナッチリトレースメント

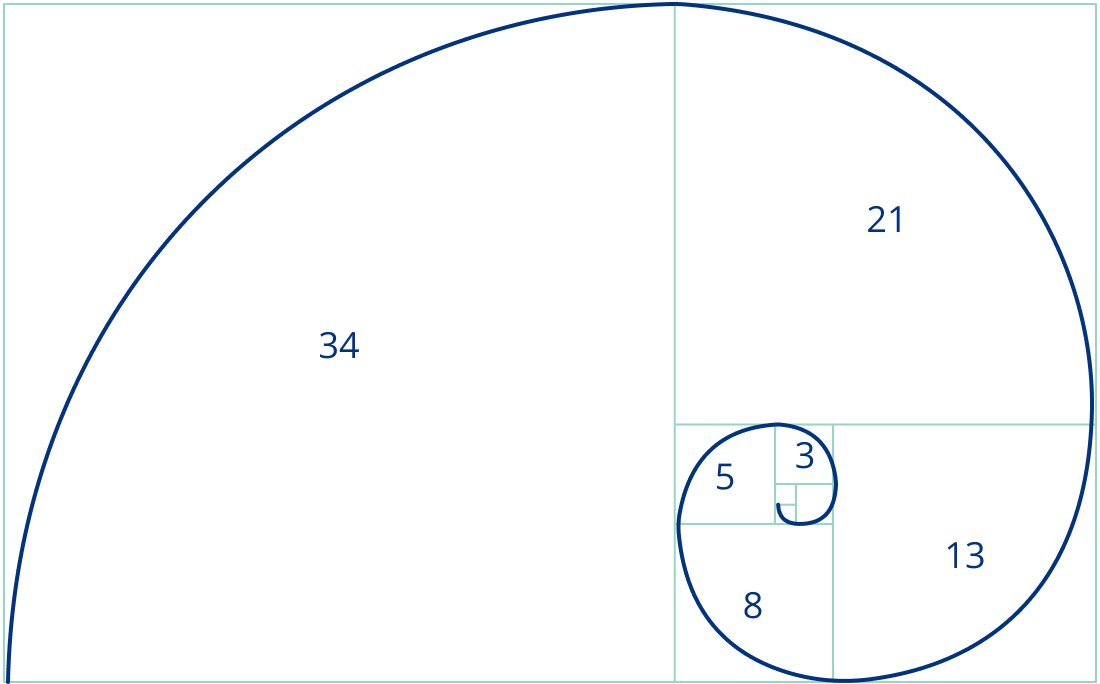

フィボナッチ数列とは「1、1、2、3、5、8、13...」と、直前の2つの数字を足して次の数を導く数列です。自然界でも多く見られる比率で、建築や芸術などに使われる黄金比(1:1.618)としても知られています。人間の心理や感覚にも深く根付いており、バランスや転換点を判断する際の指標になると考えられています。

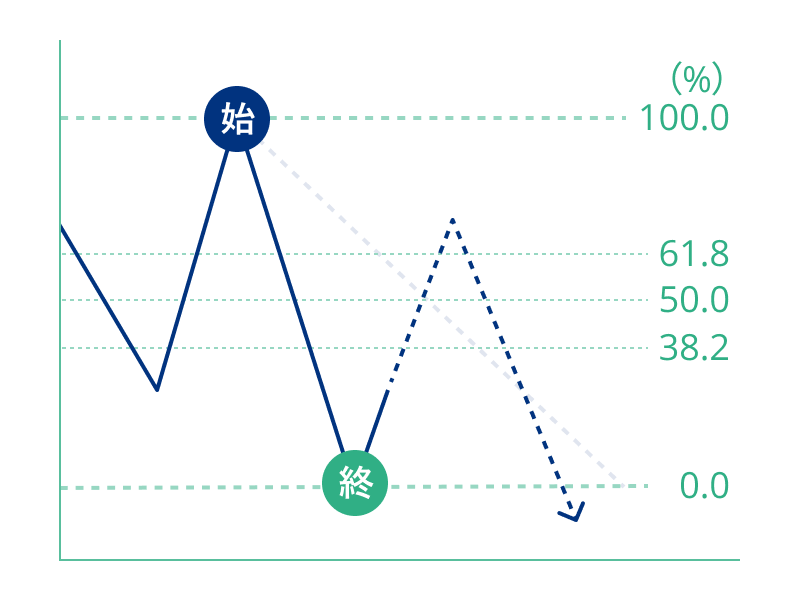

このフィボナッチ比率を相場に応用したのが、フィボナッチリトレースメントです。チャート上の明確な高値と安値を結ぶことで、主要なフィボナッチ比率(23.6%、38.2%、50%、61.8%、78.6%など)に基づく水準が自動的に表示され、価格がどのあたりで反発や調整を起こしやすいかを視覚的に把握できます。

トレンドの中で押し目買いや戻り売りのタイミングを測る補助ツールとして、多くのトレーダーが活用しています。

FXでフィボナッチが意識される理由

フィボナッチリトレースメントがFX市場で広く活用されている背景には、多くのトレーダーがその水準を意識しているという事実があります。

フィボナッチ数列から導かれる特定の比率(38.2%、50.0%、61.8%など)は、自然界や建築、芸術など、あらゆる分野で「調和の比率」として知られています。この数列に基づく黄金比は、人間の感覚的な心地よさや均衡の象徴とされており、相場の世界でも心理的な節目として意識されやすい傾向があります。

実際の市場では、多くのトレーダーがフィボナッチレベルを参考に分析や注文を行うため、結果的にその水準がサポート(支持線)やレジスタンス(抵抗線)として機能しやすくなります。つまり、フィボナッチリトレースメントは数学的な理論をもとにしつつも、実際の市場心理によってその効果が強調されるツールといえます。

このように、フィボナッチリトレースメントは自然界の法則と人間心理、そして市場の集団行動が交わる地点にある分析ツールとして、多くのトレーダーに支持されています。

フィボナッチの使い方が難しいといわれる理由

フィボナッチリトレースメントはシンプルなツールに見えるものの、実際に使いこなすのは意外と難しいものです。特に、以下の3つの理由によりフィボナッチリトレースメントを使いこなす上で難しいとされています。

- フィボナッチを引く場所を見極めるのが難しい

- 必ずしもピッタリで反応するわけではない

- どのテクニカル分析と組み合わせれば良いかがわからない

それぞれの理由について見ていきましょう。

フィボナッチを引く場所を見極めるのが難しい

フィボナッチリトレースメントを使いこなす上で悩みやすいのが、「どの波(値動き)を対象にフィボナッチを適用するか」という始点と終点の判断でしょう。特に、どの高値と安値を基準に設定するかによって結果が変わるため、選定を誤ると分析の精度に影響を与えます。

基本的な目安としては、上昇トレンドでは直近の安値から高値へ、下降トレンドでは直近の高値から安値へ引くのが一般的です。ただし、相場にはヒゲやダマシと呼ばれる一時的な値動きも多く、どのポイントを採用するかでラインの位置が変わることがあります。そのため、最初のうちは判断が難しく感じる場面もあるでしょう。

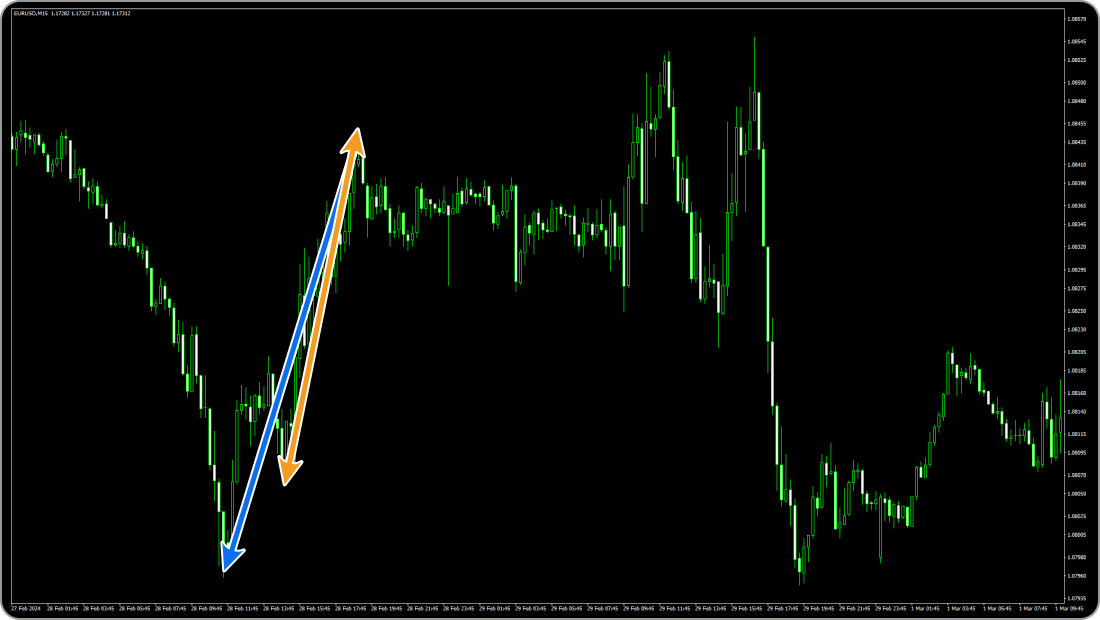

上昇トレンドの場合

下降トレンドの場合

また、明確なトレンドがないレンジ相場では、フィボナッチリトレースメントの信頼性は低下します。まずは相場の方向性を見極め、トレンドが発生している局面に絞って活用するのが効果的です。慣れてきたら複数の時間足で同じポイントを確認し、より多くのトレーダーが意識する水準を探ることで精度を高めることができます。

必ずしもピッタリで反応するわけではない

フィボナッチのラインは、他のテクニカル分析と同様に絶対的な指標ではなく、あくまで目安のひとつです。多くのトレーダーが意識する水準であるため、価格が一時的に反応する傾向は見られますが、そのライン上で常に反発や反転が起こるわけではありません。

実際には、フィボナッチの水準を一度抜けてから再び戻すケースも多く見られます。そのため、ラインを点ではなくゾーンとして捉え、ある程度の許容幅を持って判断することが重要です。柔軟な視点を持つことで、わずかな行き過ぎやノイズに惑わされず、落ち着いたトレード判断を行いやすくなります。

どのテクニカル分析と組み合わせれば良いかがわからない

フィボナッチは、単独で使うよりも他のテクニカル指標と組み合わせることで真価を発揮します。しかし、どの指標と合わせればよいのか、初心者にとっては判断が難しいものです。

基本的な考え方としては、移動平均線・トレンドライン・水平線・チャートパターンなど、相場の方向性や支持・抵抗を示すものと併用するのがおすすめです。

例えば、フィボナッチリトレースメントの61.8%の水準が長期移動平均線や過去の高値・安値と重なっている場合、そのエリアは多くのトレーダーが注目する反発しやすい価格帯となります。このポイントでダブルトップなどのチャートパターンを伴う反発に合わせてエントリーすれば、優位性の高いトレードを行いやすくなるでしょう。

このように、複数の根拠を組み合わせて一貫した戦略を立てることが、勝率向上の大きなカギとなります。

フィボナッチリトレースメントの引き方

フィボナッチリトレースメントは、どこにラインを引くかによって分析結果が大きく変わる指標です。正しい位置に設定できなければ、せっかくのラインも機能しにくくなります。

ここでは、実際のチャート上で効果的に活用するための基本的な引き方と、トレンドラインと組み合わせて精度を高める方法を解説します。

フィボナッチリトレースメントをチャート上で描画する方法

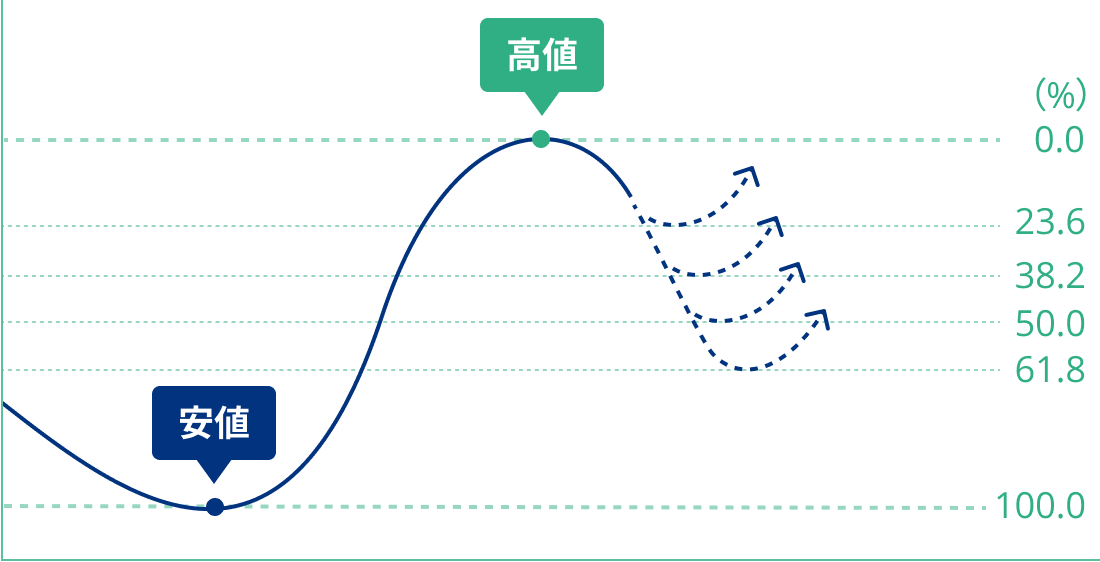

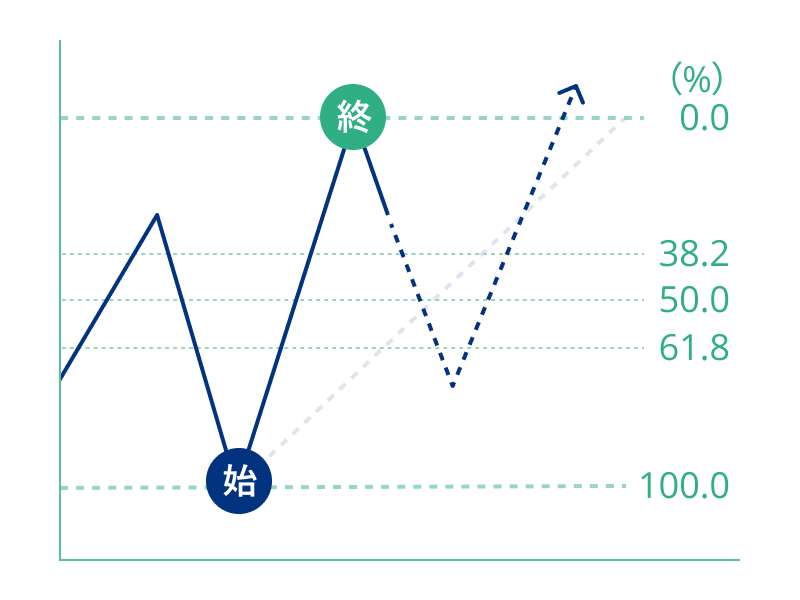

フィボナッチリトレースメントは、上昇トレンドでは安値(押し目)を起点に高値(直近のピーク)に向かって引き、下降トレンドでは高値(戻り)を起点に安値(直近のボトム)に向かって引きます。

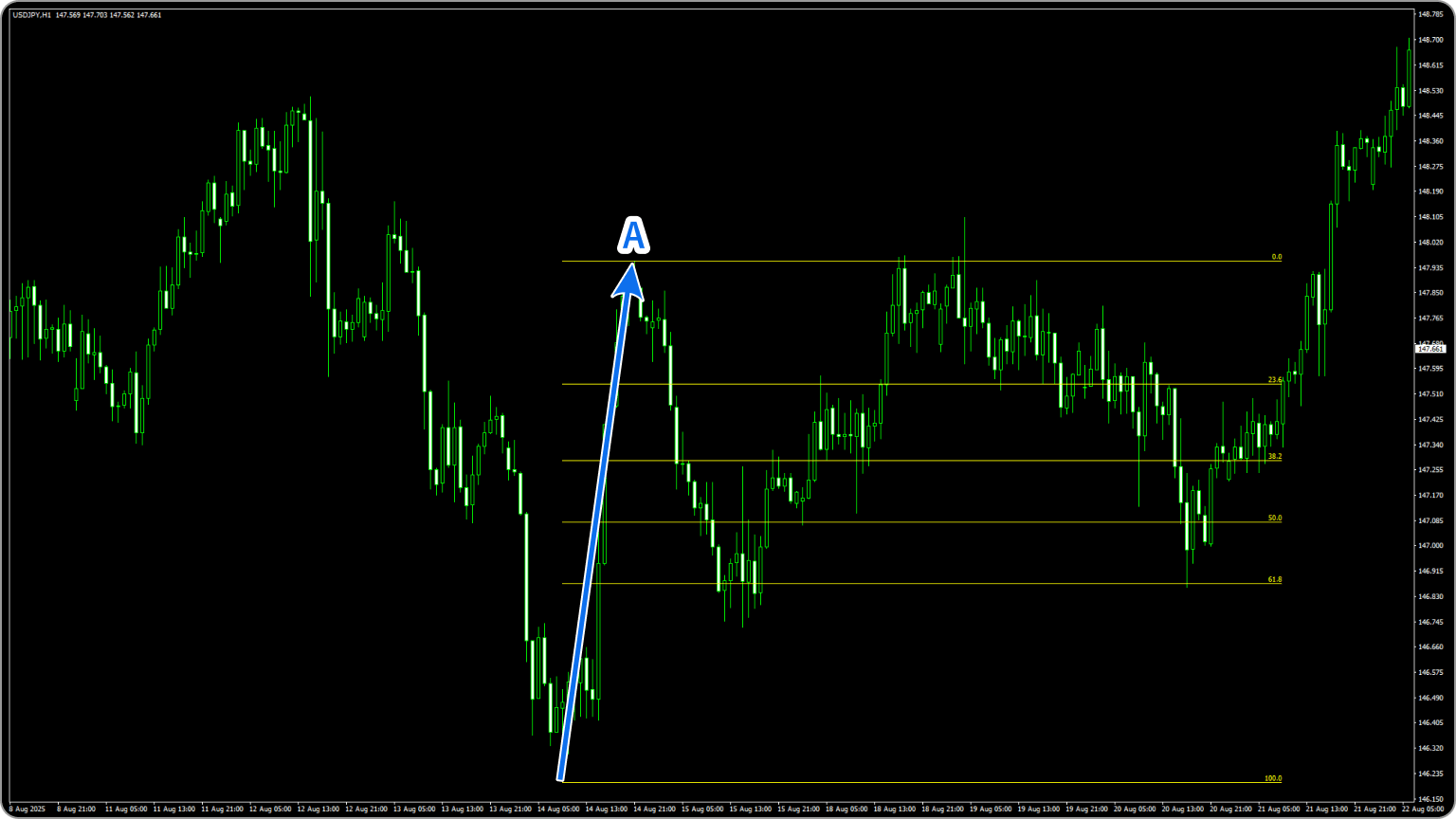

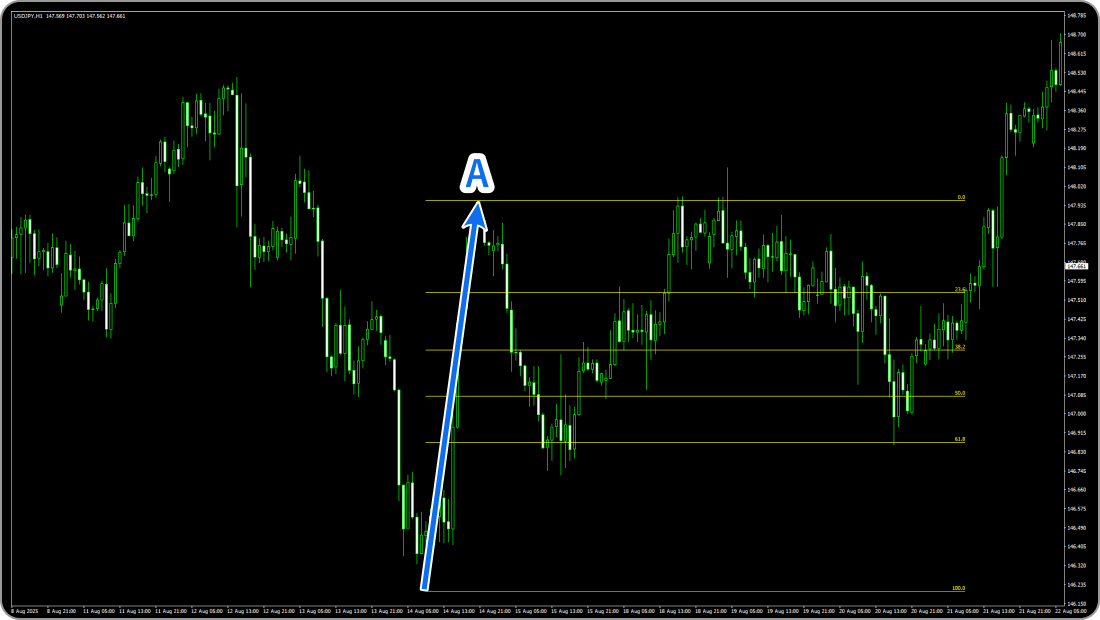

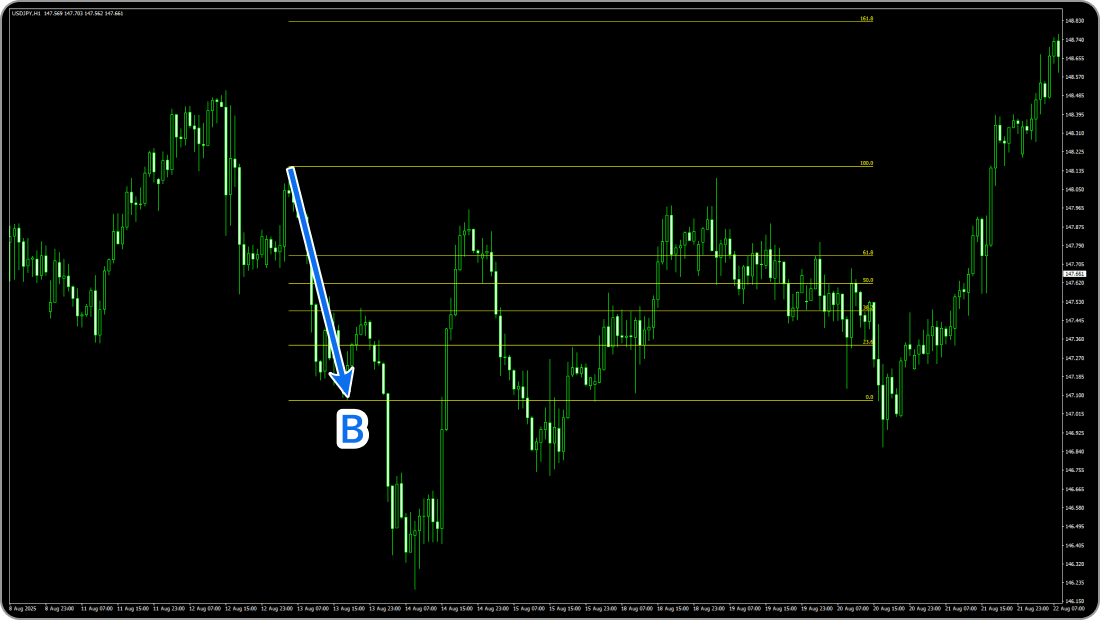

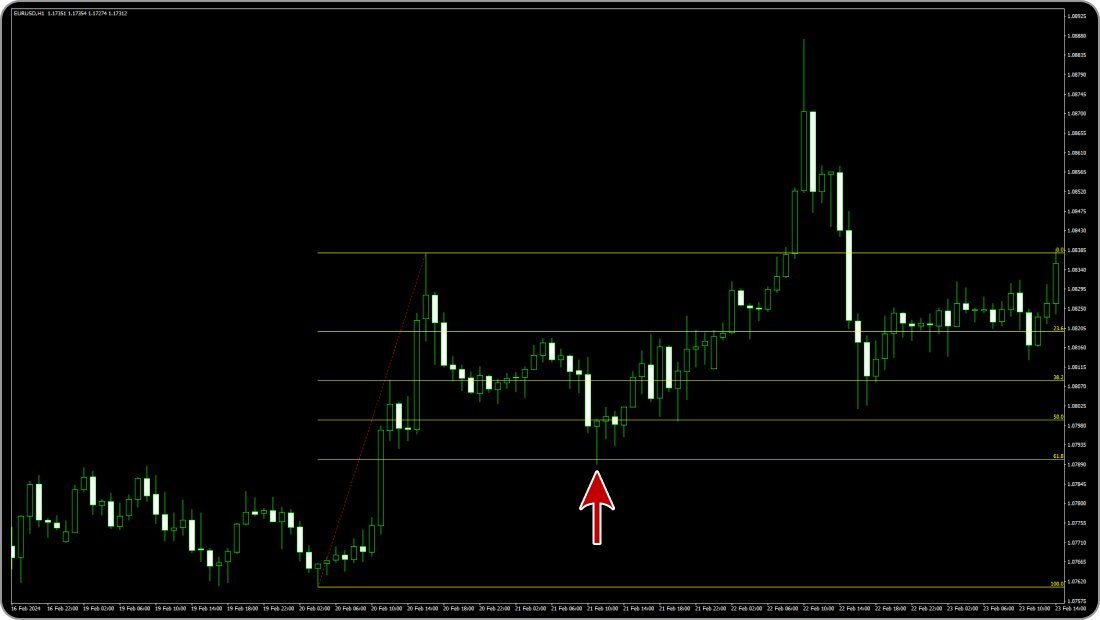

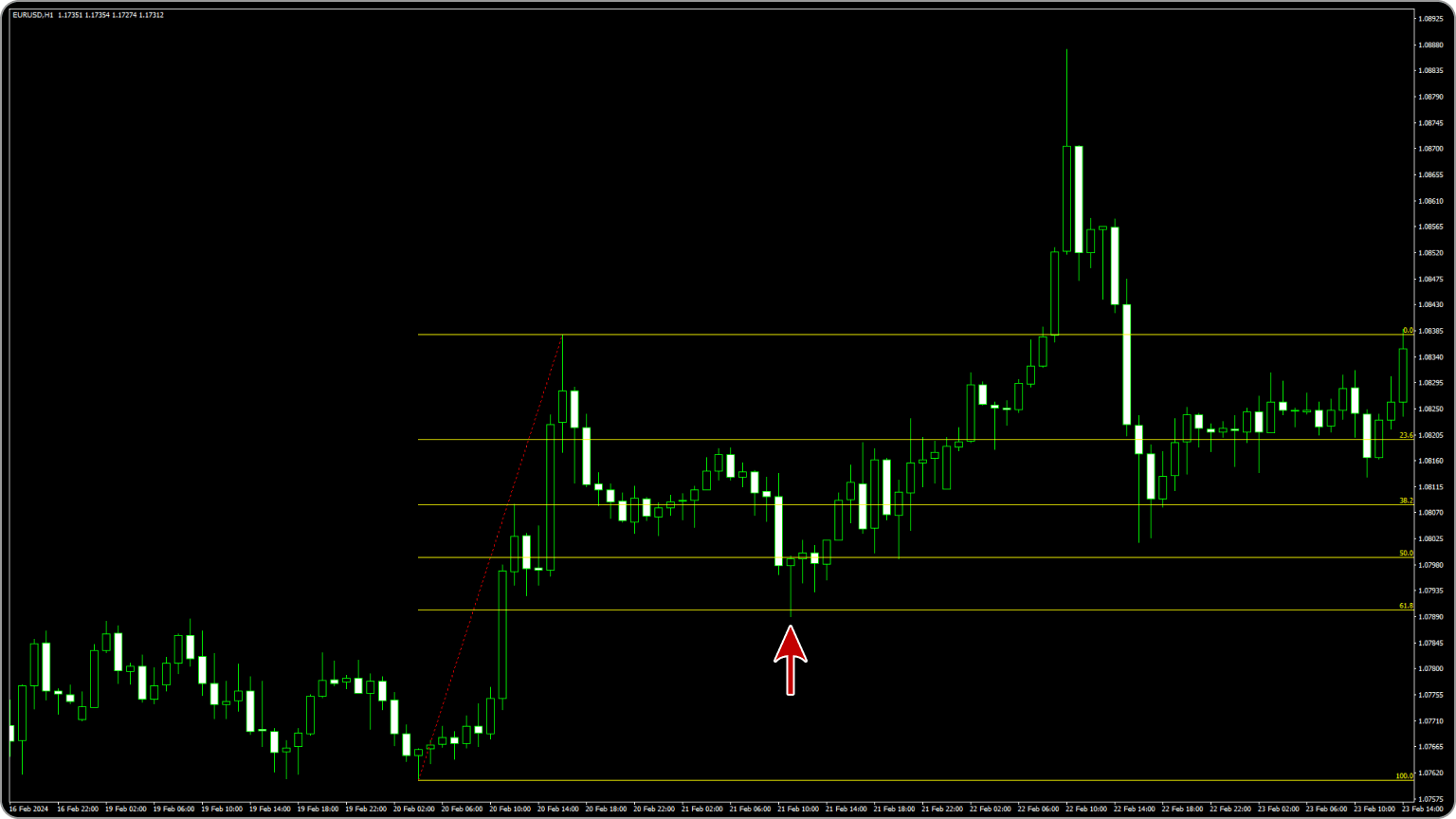

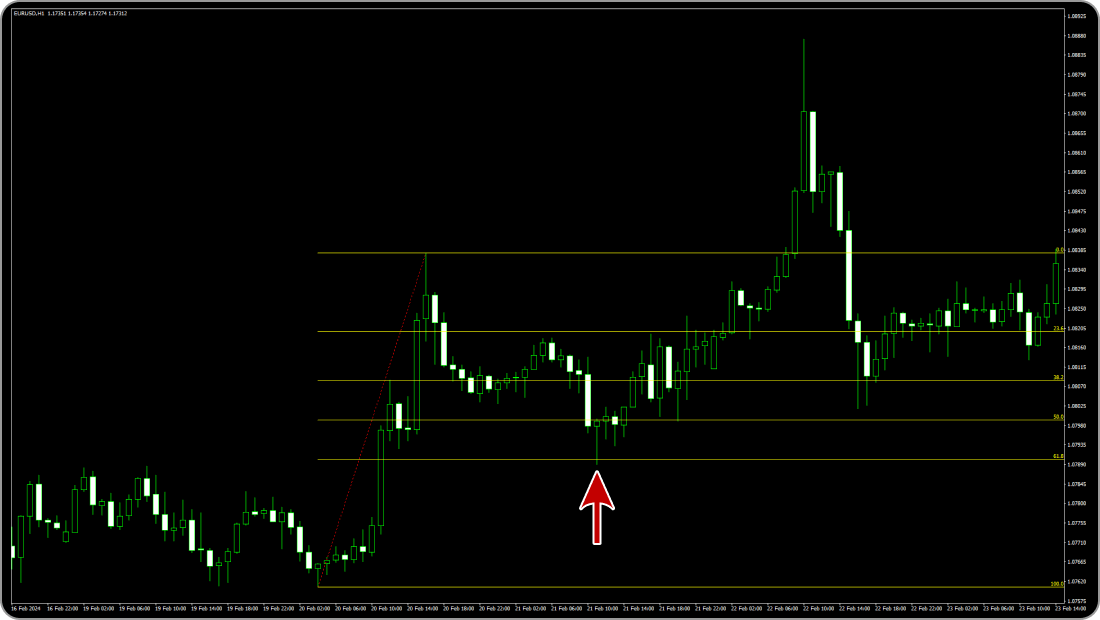

例えば、下図において、フィボナッチリトレースメントを使ってA地点からの押し目の深さを測りたい場合は、安値から高値に向かって引いてください。

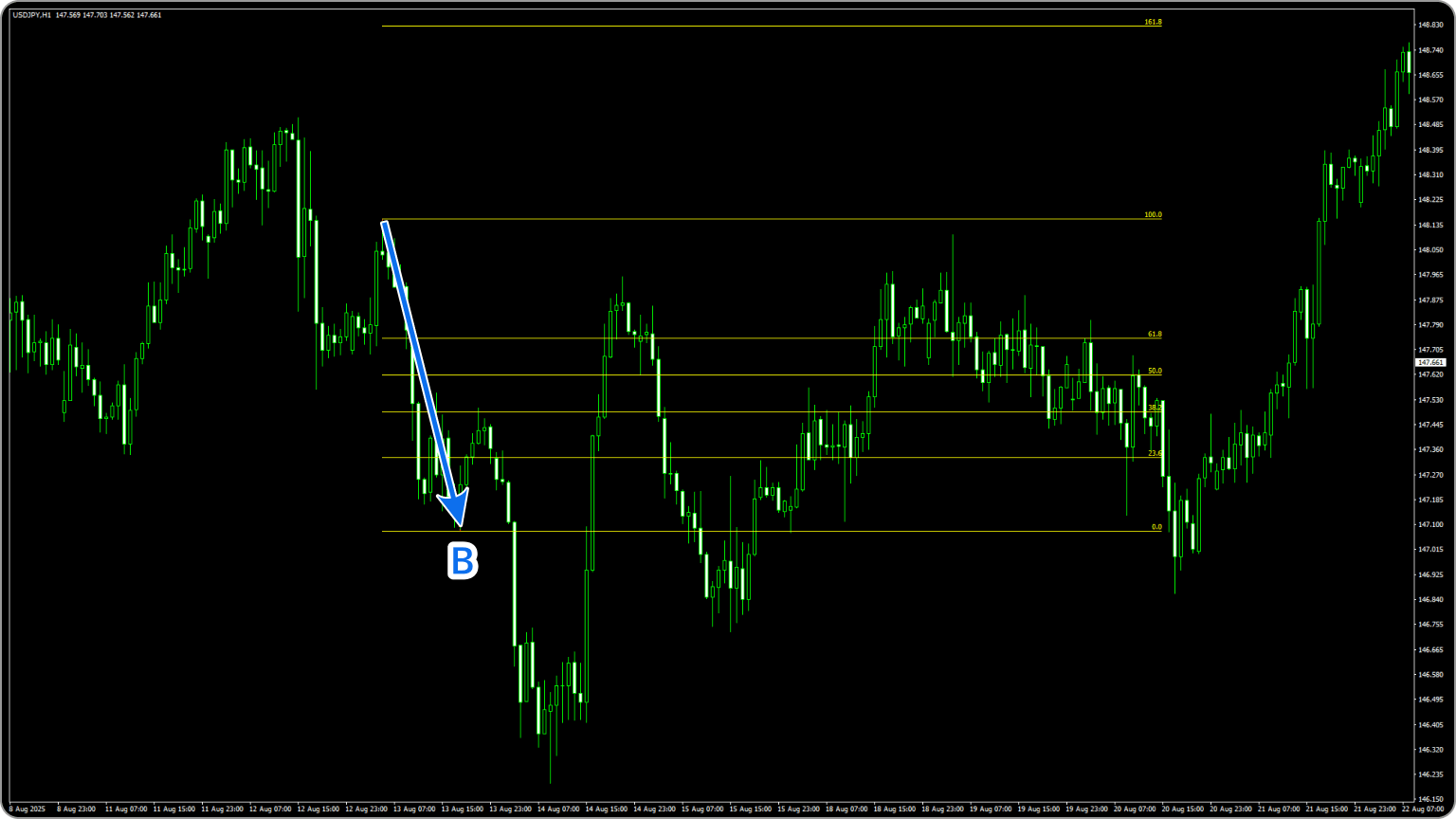

一方で、B地点からの戻りを測りたい場合は、高値から安値に向かって描画します。

フィボナッチリトレースメント描画後は、主要な戻り(または押し)の位置がどの水準に当たるかを確認し、エントリーポイントの目安として活用してみてください。

フィボナッチ比率の設定

フィボナッチリトレースメントで特に注目されやすい比率は、38.2%、50.0%、61.8%の3つです。中でも61.8%は「黄金比」と呼ばれ、古くから多くのトレーダーが意識してきた水準といわれています。このため、相場がこの付近に到達した際には、反発や反転の動きが見られやすい傾向があります。

フィボナッチリトレースメントのみを過信してあらかじめ反発するポイントを決め打ちするのではなく、実際の値動きとフィボナッチリトレースメントを相互に確認しましょう。

フィボナッチリトレースメントのライン付近で反発を示唆する値動きがあった際にエントリーしたり、他のインディケータと重複する箇所を重視したりといった工夫をすることで、精度を高めることができます。

トレンドラインと組み合わせる方法

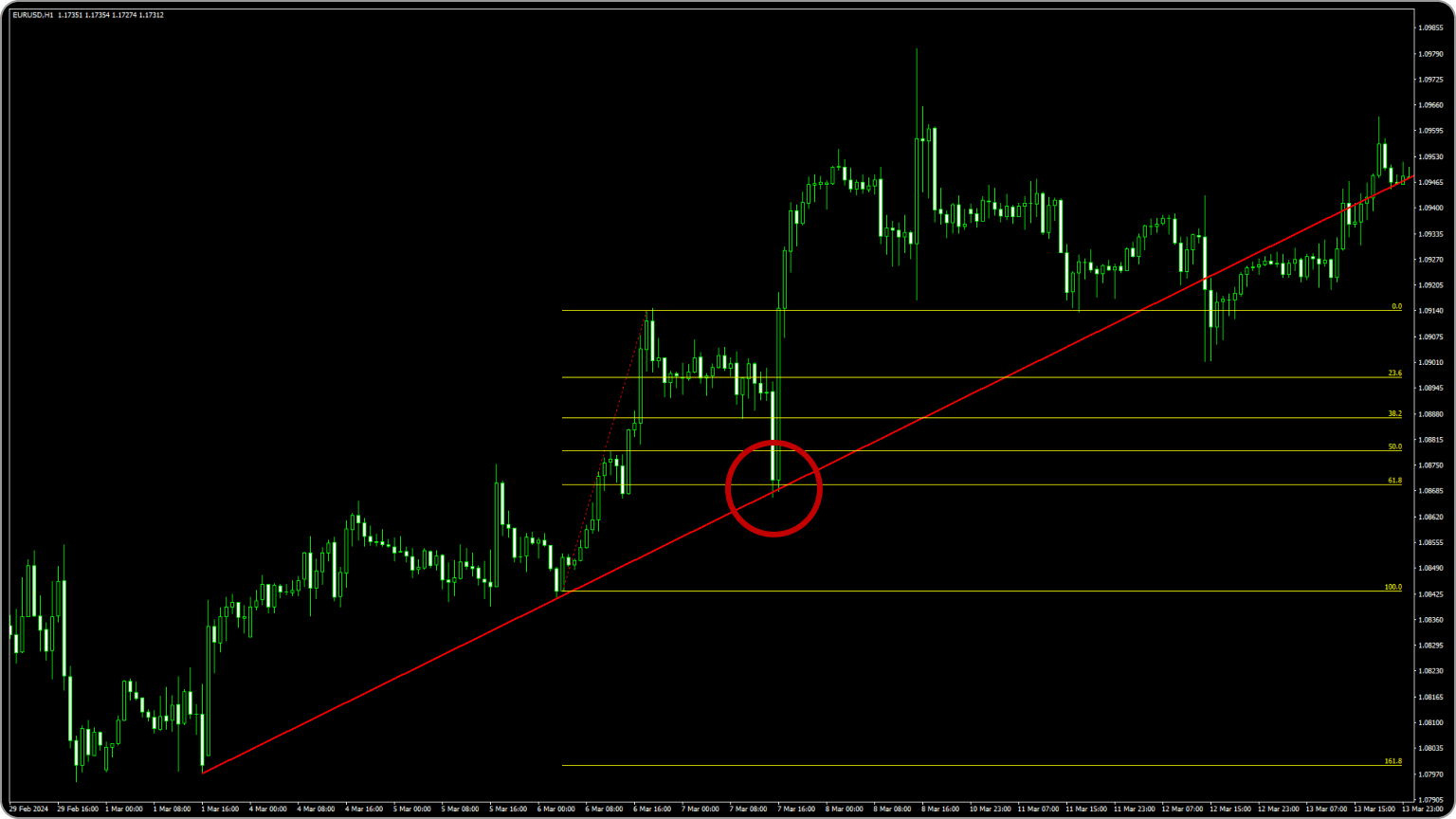

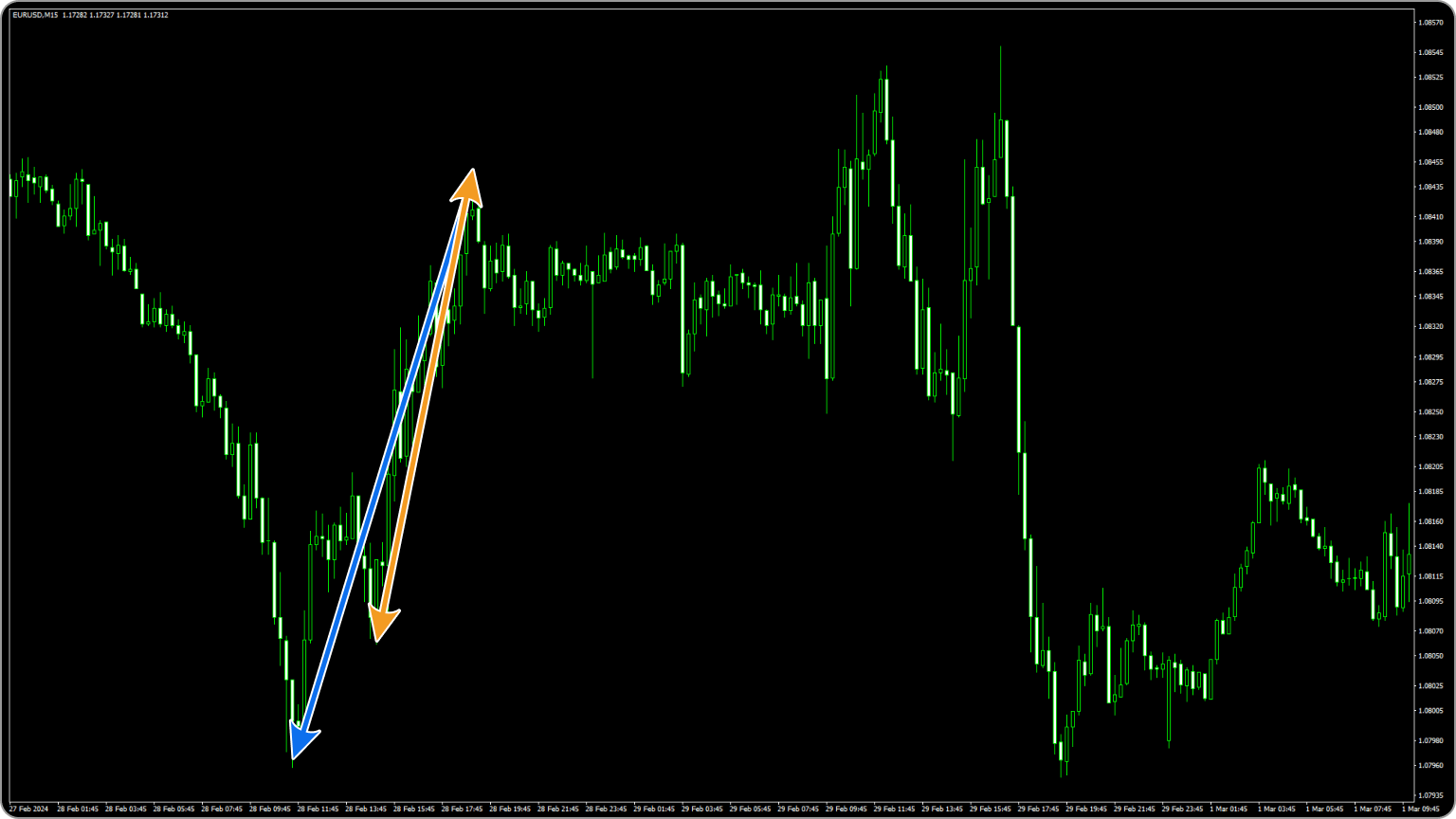

フィボナッチリトレースメント単体でも相場の目安を示しますが、トレンドラインと組み合わせることで、より信頼性の高い分析が可能になります。

特に、フィボナッチリトレースメントのラインとトレンドラインが交差するポイントは、複数の根拠が重なるポイントとして多くのトレーダーが意識しやすい箇所となりやすく、エントリーや決済の強い根拠となりやすいでしょう。

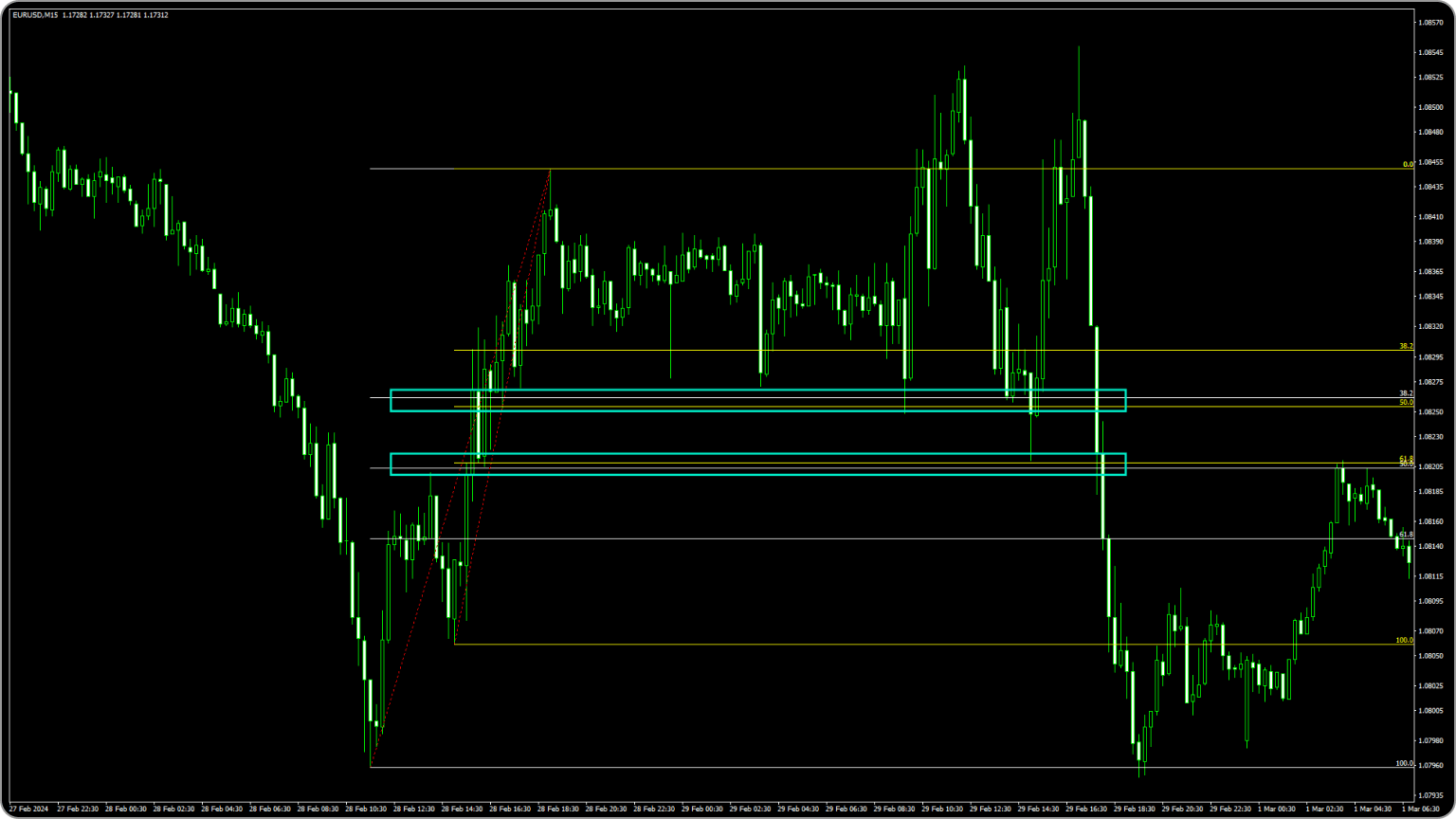

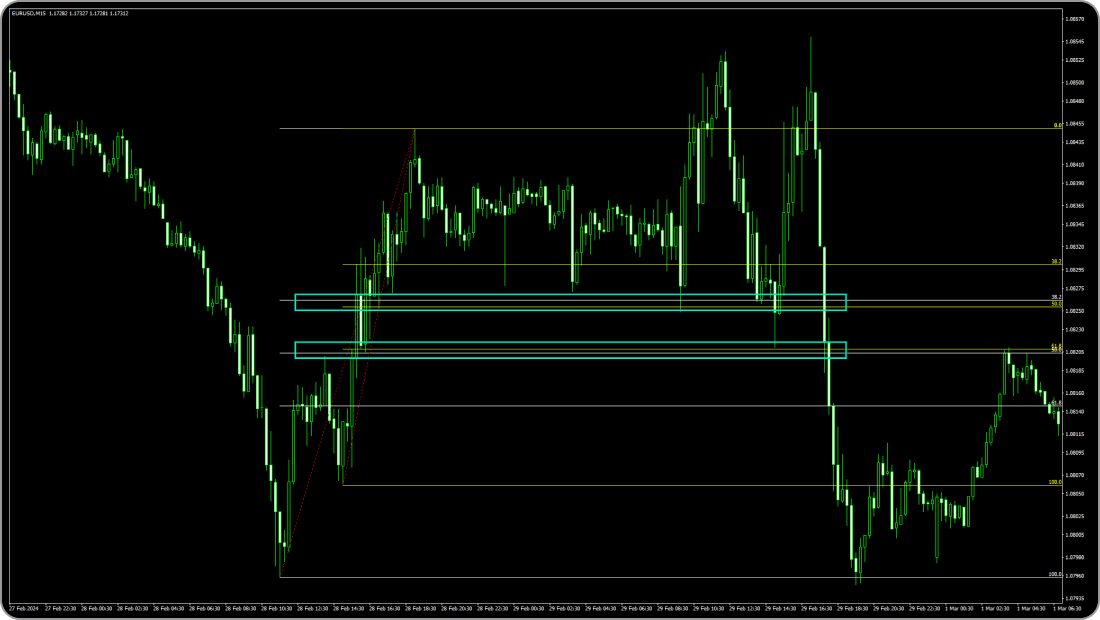

実際に以下の図では、フィボナッチリトレースメントの61.8%のラインとトレンドラインが重複するポイントで反転し、高値を切り上げる上昇となっています。

フィボナッチリトレースメントの使い方

フィボナッチは押し目買いや戻り売り、さらには決済の目安にも使える万能ツールです。ここでは以下の4種類の活用方法を紹介します。

- 反転時の目安を予測する

- 押し目と戻りで順張りする

- 複数ラインでシナリオを立てる

- 決済ポイントにも活用できる

それぞれの使い方について順番に見ていきましょう。

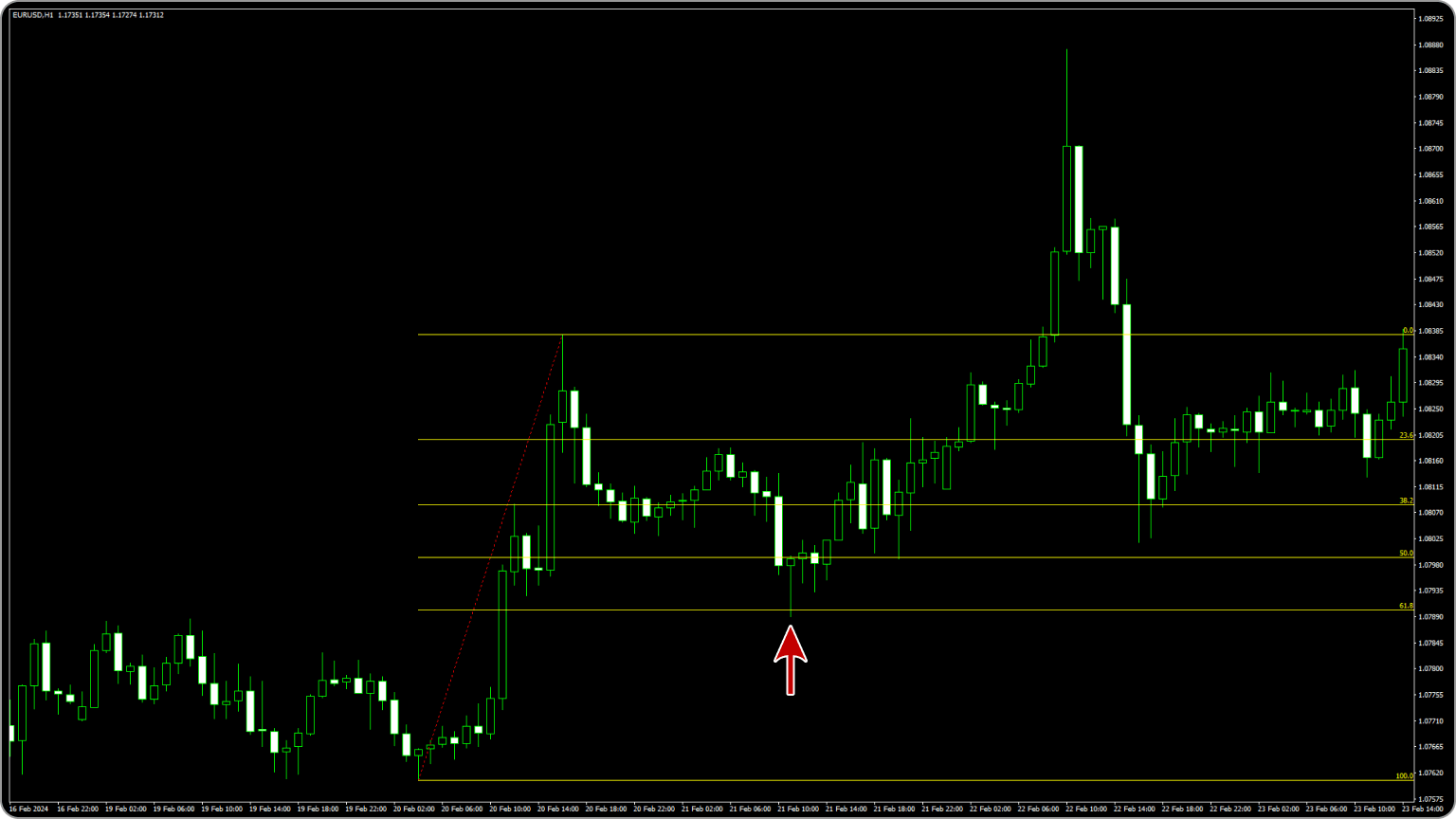

反転時の目安を予測する

フィボナッチリトレースメントは、トレンド中の押し目や戻りの目安となる価格帯を予測する際に役立ちます。

例えば下図では、押し目を探る過程で何度か停滞や反発が見られるものの、最終的には61.8%のラインまで下落した後、下ヒゲをつけ陽線となって反転上昇しています。

この例からわかるように、フィボナッチリトレースメントのラインは、ただの目安ではなく、実際に価格が反応する可能性の高い重要な水準です。特に、61.8%のような主要な比率で価格が反発した場合、トレンドの継続が期待できるサインと捉えられます。

押し目と戻りを見極めて順張りする

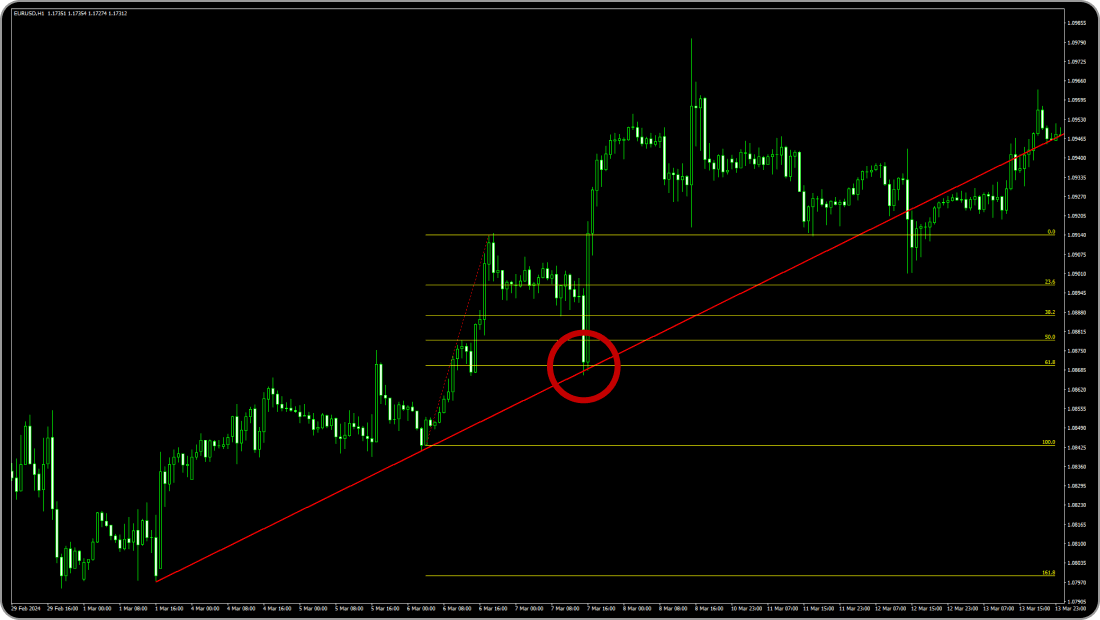

フィボナッチリトレースメントは、順張りのトレードと相性が良いツールです。

上昇トレンド中の押し目買いでは、フィボナッチリトレースメントのラインで反発したことを確認してからロングエントリー(買い)をする、下降トレンド中の戻り売りでは、フィボナッチのラインで反発したことを確認してからショートエントリー(売り)をするといった方法でトレードしましょう。

例えば、以下のチャート図では、価格が下落し61.8%のフィボナッチラインに達した後、下ヒゲ陽線が形成されています。

この場合、単にフィボナッチのラインでエントリーするのではなく、トレンドの継続、フィボナッチラインでの反発、そして下ヒゲ陽線という反転の3つの根拠が揃ってからロングエントリーすることで、優位性の高い取引が可能となります。

このように複数の根拠が重なるポイントを狙うことが、勝率を高める重要な鍵です。

複数ラインでシナリオを立てる

フィボナッチには複数の水準(38.2%、50%、61.8%、78.6%など)があり、それぞれサポート・レジスタンスとして機能する可能性があります。そのため、ひとつの水準に固執するのではなく、複数ラインを使って段階的なシナリオを準備しておくことが重要です。

例えば「38.2%で反発しなければ、次は50%か61.8%まで待つ」というように、複数の候補をあらかじめ設定しておくことで、相場が思惑通りに動かなかった場合でも柔軟に対応できます。シナリオを複数用意することは、メンタル面の安定にもつながり、感情的なトレードを防ぐ効果があります。

決済ポイントに活用する

フィボナッチリトレースメントはエントリーポイントだけでなく、利益確定の目安としても非常に有効です。例えば、押し目買いをした後に上昇した際、次のフィボナッチレベルを利確目標に設定することが可能です。

こうした決済ルールをあらかじめ組み込んでおくことで、感情に左右されにくく、計画的なトレードが実現できます。

フィボナッチリトレースメントでのトレード方法

ここでは、フィボナッチリトレースメントを活用してどのようにトレードすれば良いのか解説します。

- エントリーポイントの基本的な見つけ方

- 2つのフィボナッチリトレースメントを組み合わせる

- 部分利確と分割エントリー

トレード方法について順番に見ていきましょう。

エントリーポイントの基本的な見つけ方

フィボナッチリトレースメントのラインは、エントリーポイントの有力な候補になります。

基本的には、フィボナッチレベルで反発の兆候が見えたタイミングを狙います。つまり、フィボナッチリトレースメントのラインにタッチした瞬間に即エントリーするのではなく、ローソク足パターンやRSI・MACDといったオシレーター指標などで反発の裏付けを取ることが重要です。

複数の条件が揃ったときのみエントリーすることで、ダマしを回避しやすくなり、勝率が向上する可能性が高くなります。

2つのフィボナッチリトレースメントを組み合わせる

フィボナッチリトレースメントを2つ利用することで、反発しやすいゾーンの予測をすることもできます。

1つ目のフィボナッチリトレースメントはトレンドの安値から高値まで、2つ目のフィボナッチリトレースメントはトレンド中の押し目から高値までをポイントに取ったものを引きます。

2つのフィボナッチリトレースメントのラインの間を、反発が起こりやすいゾーンとしてトレードに活用できます。

なお、この方法はディナポリ手法の内のコンフルエンスを元にしたもので、本来のディナポリ手法では、38.2%と61.8%のラインのみを描画します。

部分利確と分割エントリー

フィボナッチラインに複数の水準があることを利用して、ポジションの分割管理ができます。

最初から大きなロットをエントリーするのではなく、38.2%で試し玉を建て、さらに下落して50%や61.8%まで引きつけてから追加エントリーを行うといった方法です。

このような方法でエントリーすることで、リスクを分散しながらポジションを構築できます。

フィボナッチリトレースメントを使えば、リスク管理と利益確保を両立させ、安定したトレード結果を目指すことができます。

XS.com(エックスエス)では、多くのインディケータが搭載されたMT4やMT5でチャート分析ができます。さらに、最大2,000倍のレバレッジが利用可能なため、少額から多くの利益を狙うことができます。

フィボナッチリトレースメントを使う際の注意点

フィボナッチリトレースメントをトレードに利用する際は以下の3点に注意しましょう。

- ダマシに遭うことがある

- フィボナッチリトレースメントだけに頼らない

- どの波にフィボナッチを引くかを見極める

それぞれの注意点について順番に見ていきましょう。

ダマシに注意する

フィボナッチリトレースメントは多くのトレーダーに意識されているため、一定の効果が期待できるものの、必ずしも機能するとは限りません。特に短期足では相場のノイズや投機的な動きにより、フィボナッチレベルに到達しても一時的に抜けてしまう、いわゆるダマシが発生することがあります。

フィボナッチリトレースメントを単独で使うのではなく、他のテクニカル指標や相場の状況と合わせて判断することが重要です。

フィボナッチリトレースメントだけに頼らない

フィボナッチリトレースメントは確かに強力な分析ツールですが、相場は常に多くの要因が絡み合って動いています。経済指標や金利動向、地政学リスクなど、ファンダメンタルズ要因が価格に大きく影響を与える場面では、テクニカル指標だけでは十分に対応できないことがあります。

フィボナッチリトレースメントはあくまで分析の補助ツールと位置づけ、移動平均線、トレンドライン、オシレーター系指標など、他のテクニカルツールと併用して多角的に判断することが大切です。複数の根拠が一致することで、エントリーや決済の精度を高めることが可能になります。

どの波にフィボナッチを引くかを見極める

フィボナッチリトレースメントを正しく活用するには、どの波に対してラインを引くかを見極めることが重要です。基本的には直近の高値と安値を結ぶのが王道ですが、トレンドの規模や時間軸によって有効な波は変わります。

間違った波に引いてしまうと、期待したサポート・レジスタンスとして機能せず、誤ったトレード判断につながる恐れがあります。

また、相場には常に大小さまざまな波が存在するため、複数の時間軸でフィボナッチを引いてみて、どのレベルがより多くのトレーダーに意識されているかを確認することがポイントです。

大きな時間軸で引いたフィボナッチと短期のラインが重なる場所は、より強力な反発やサポートの可能性が高まるため、特に注目しましょう。

フィボナッチを使えば反発や押し目の目安を見つけやすくなる

フィボナッチリトレースメントは、相場の反発ポイントや押し目・戻りを客観的に見つけることができる非常に便利なツールです。単にラインを引くだけでなく、エントリーや決済の目安、さらには損切りポイントまでトータルで活用することで、トレードの精度を大幅に高めることが可能です。

さらに、他のテクニカル分析と組み合わせることで、フィボナッチリトレースメントの信頼性は格段に上がります。複数の根拠が重なるポイントを押さえることで、無駄なトレードを減らし、効率的に利益を狙えるようになります。

XS.com(エックスエス)では、最大2,000倍のレバレッジで取引ができるため、少額から多くの利益を狙うことができます。加えて、XS.comの全口座タイプがゼロカットに対応しているので、急な値動きにより大きく相場が変動しても追証を請求される心配はありません。

作成日

:

2025.10.20

最終更新

:

2025.10.29

免責事項:Disclaimer

当サイトの、各コンテンツに掲載の内容は、情報の提供のみを目的としており、投資に関する何らかの勧誘を意図するものではありません。

これらの情報は、当社が独自に収集し、可能な限り正確な情報を元に配信しておりますが、その内容および情報の正確性、完全性または適時性について、当社は保証を行うものでも責任を持つものでもありません。投資にあたっての最終判断は、お客様ご自身でなさるようお願いいたします。

本コンテンツは、当社が独自に制作し当サイトに掲載しているものであり、掲載内容の一部または、全部の無断転用は禁止しております。掲載記事を二次利用する場合は、必ず当社までご連絡ください。