海外FXのスワップフリー口座はこんな人に向いている!メリット・デメリットを解説

Menu

海外FXのスワップフリー口座はこんな人に向いている!メリット・デメリットを解説

海外FXでは、スワップポイントが発生しないスワップフリー口座を提供している業者があります。スワップフリー口座ではスワップポイントを気にせずに取引できるため、中長期的にポジションを保有する場合に、恩恵を受けやすくなります。

しかし、スワップフリーには条件が設定されていることが多く、常にそのメリットを享受できるわけではありません。この記事では、スワップフリーの意味やメリット・デメリットを解説した上でどんな人に向いているのかを紹介します。

海外FXのスワップフリーって何?

まずは「スワップポイントとは?」や「スワップフリーって何?」という疑問を解決しておきましょう。

海外FXのスワップポイントとは

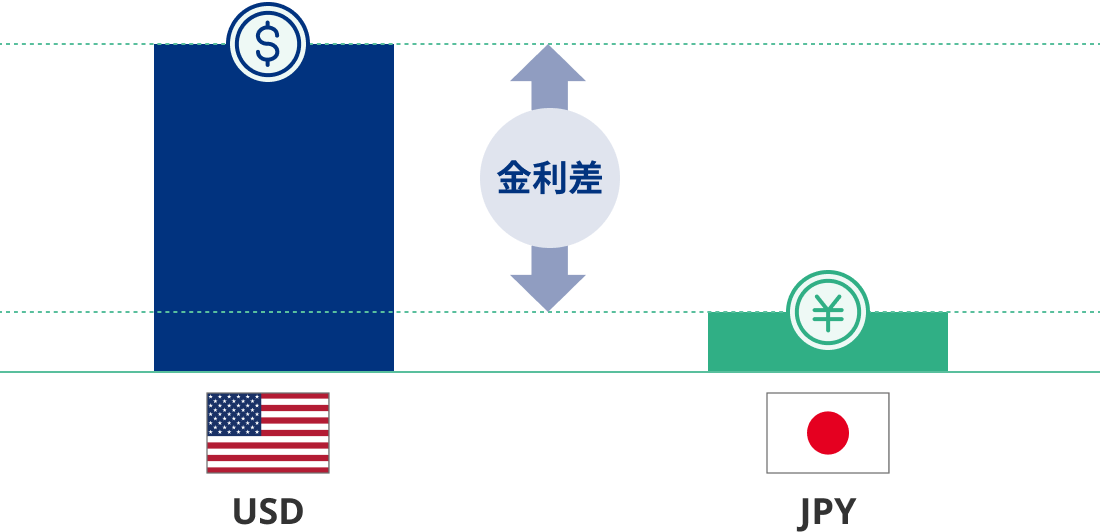

スワップポイントとは、通貨ペア間に生じる金利差のことを指します。FXでは、保有ポジションに生じるスワップポイントに応じて利益を得たり、反対に支払いをしたりしなければなりません。

例えば、日本円と米ドルの金利を比較すると米ドルの方が金利は高いので、ドル円(USD/JPY)のロングポジションを保有したまま判定時間を跨ぐと、保有ポジションの通貨量と金利差に応じて利益を得られます。一方でショートポジションを保有したまま判定時間を跨ぐとスワップを支払う必要があります。

一般的に、利益を得られる場合をプラススワップ、支払う必要がある場合をマイナススワップと呼ぶことが多いです。

海外FXのスワップフリーとは

スワップフリーとは、スワップポイントによる利益や損失が発生しないことを意味します。スワップフリーが適用されている一部の海外FX業者の口座ではスワップポイントを気にせずに取引可能です。

たとえば、ドル円のショートポジションを数日以上保有した場合で考えてみましょう。仮に、1日あたり1,000円のマイナススワップがかかるとすると、10日後にはスワップだけで10,000円の損失になります。一方で、スワップフリー口座を利用していれば、このスワップコストはゼロです。

このように、スイングトレードのように数日〜数週間ポジションを持つ場合には、スワップフリー口座の有無がそのまま収支に直結することになります。長期間の保有が前提となる戦略を考えている方は、スワップフリー口座の活用を検討する価値があるといえます。

スワップフリーは海外FXならではの仕組み

スワップフリー口座は国内FXにはない、海外FXならではの仕組みです。国内FX業者では、プラススワップの大きさをアピールしていることが多いですが、スワップフリー口座を提供している国内FX業者はありません。その理由は、マイナススワップの無効化が顧客の損失補填にあたるからです。

このことから、スワップフリー口座を使いたい場合、国内FXは選択肢から外れます。

スワップフリー口座のメリット

スワップフリー口座を使う主なメリットは以下の通りです。

- 長期保有でもマイナススワップを気にしなくて済む

- 金利の変動リスクがない

- 貴金属CFDの活用の幅が広がる

それぞれのメリットについて解説します。

長期保有でもマイナススワップを気にしなくて済む

スワップフリー口座を利用することで、マイナススワップを気にする必要がなくなるので、ポジションを中長期保有しやすくなります。

特にクロス円のショートポジションのように、銘柄によってはマイナススワップが大きいものもあり、これらの銘柄は中長期保有に不向きです。

マイナススワップの発生するポジションを保有したい場合は、スワップフリー口座を提供する業者の利用を検討しましょう。

金利変動によるリスクがない

スワップポイントのベースになっているのは2つの通貨間の金利差のため、通貨の金利が変動すればスワップポイントも変動します。特定の国の政策金利が大幅に変動した場合、スワップも増減するので、プラススワップの銘柄がマイナススワップになることもあります。

しかし、スワップフリー口座であれば、スワップの負担は必要ないため、金利の変動リスクを気にする必要はありません。

貴金属CFDの活用の幅が広がる

一般的に貴金属CFDでは、ロングポジションに大きめのマイナススワップが設定されていることが多いので、長期保有に向いていません。しかし、スワップフリー口座を利用すればスワップポイントを気にせずロングポジションを長期保有できます。

特に人気のあるXAUUSD(ゴールド)のロングポジションは長期間右肩上がりの値動きが続くこともあるので、長期保有をしたい場合はスワップフリー口座を利用しましょう。

海外FXのスワップフリー口座のデメリット

スワップフリー口座には以下のようなデメリットもあります。

- プラススワップも反映されない

- スプレッドが広いことがある

- スワップフリーの対象から外される事がある

代表的なデメリットについて、それぞれ見ていきましょう。

プラススワップも反映されない

スワップフリー口座ではマイナススワップだけでなくプラススワップもゼロとなります。高金利通貨のロングポジションを保有してインカムゲインを狙う取引には向いていません。よって、キャピタルゲインを狙った取引はスワップフリー口座で行い、インカムゲインを狙った取引はスワップフリーではない口座で行うのがよいでしょう。

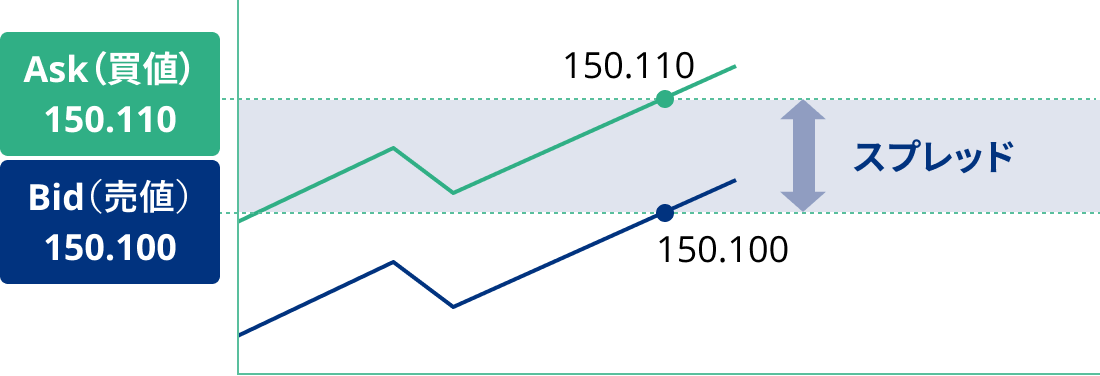

スプレッドが広いことがある

スワップフリー口座では、スプレッドが広めに設定されていることがあります。また、スプレッドは広くなくても、取引手数料や管理費などの名目で取引コストが嵩みやすいことが多いです。

スプレッドとは買値と売値の差を指し、取引コストの一種です。当然スプレッドは狭いほうが有利となります。

スワップフリーを使いたい人は中長期トレーダーが多いので、大きな影響がないかもしれませんが、取引頻度が多い場合やポジションサイズが大きい場合は取引コストの差が無視できないほど大きくなる可能性があります。スワップフリー口座を利用する際は、取引コストについても確認しておくべきです。

スワップフリーの対象から外される事がある

スワップフリー口座であっても、スワップフリーの対象から外されることがあります。

例えば、スワップフリーとなる期間が決まっている口座では、設定期間を過ぎた時点でスワップフリーが解除され、プラススワップやマイナススワップが発生します。また、スワップフリーの設定期間を過ぎていなくても日中の取引量が減少した場合、自動的にスワップフリーが解除されるFX業者もあるので注意が必要です。

スワップフリーの解除に気づかなかった場合、「気付いたらマイナススワップが発生していた」ということが起きる可能性があります。事前に、公式サイトなどでスワップフリーが解除されるケースがあるか確認しておきましょう。

なお、XS.com(エックスエス)が提供するスワップフリー口座は、「無条件・永久」ではありませんが、あらかじめ明確な適用条件や制限ルールが設定されています。そのため、トレーダーが混乱するような予期せぬ適用停止といった事態は起こりにくくなっています。

スワップフリーが無制限に適用されるわけではないものの、事前に条件を把握したうえで計画的に活用すれば、戦略の一環として十分に組み込むことが可能でしょう。

海外FXのスワップフリー口座はこんな人におすすめ

スワップフリー口座は以下のような人が利用するのに向いています。

- 長期保有をメインとしている人

- 貴金属の取引をメインにしている人

- 複数口座を使い分ける人

該当する場合は、積極的にスワップフリー口座を試してみましょう。

長期保有をメインとしている人

スワップフリー口座は、スイングトレードなど長期保有をするトレードスタイルの人に特におすすめです。

スワップポイントの損益を考える必要がないので、安心してポジションを長期保有できます。特に普段クロス円やXAUUSD(ゴールド)などマイナススワップが嵩みやすい銘柄でトレードしている人は、重宝するでしょう。

貴金属の取引をメインにしている人

貴金属は長期間右肩上がりで上昇することが多いですが、通常の口座で保有した場合は多くのマイナススワップが発生するので長期保有しにくいと感じるかもしれません。

しかし、スワップフリー口座でポジションを保有すれば、スワップの負担なしでポジションを保有できます。貴金属を日を跨いで保有する人には、スワップフリー口座をおすすめします。

複数口座を使い分ける人

普段から複数の口座を使い分けている人は、スワップフリー口座を使うメリットがあります。なぜなら、マイナススワップが発生するポジションのみをスワップフリー口座で取引できるからです。

例えば、マイナススワップの発生するドル円のショートはA社のスワップフリー口座、プラススワップの発生するトルコリラ円のロングは通常の口座で保有することが可能です。

複数口座を使い分けることで、マイナススワップの負担を減らしながら、プラススワップの発生するポジションを持つことができます。

海外FXで複数口座を持つ利点とは?上手に使い分ける方法や注意点を解説!

海外FXで複数口座を活用すると、リスク分散や取引戦略の多様化に役立ちますが、口座管理が煩雑になることもあります。本記事では、トレーダーのスタイルや手法に応じた効果的な使い分けの方法や注意点を解説。さらに、トレード環境を最適化する複数口座の使用例も分かりやすく紹介します。

海外FXのスワップフリー口座の注意点

スワップフリー口座を利用する際は以下の3点に注意してください。

- スワップフリーの条件を確認する

- スワップフリーを提供する業者は少ない

- 複数口座間での両建てを利用したサヤ取りはNG

それぞれの注意点について解説します。

スワップフリーには条件が設定されているケースがある

スワップフリー口座には条件が設定されている場合があるので、しっかり確認しておきましょう。

例えば、スワップフリーの対象銘柄が限定されていたり、期間ごとにスワップフリーの対象ユーザーかどうかの判定をされたりなど、スワップフリーに条件が課されていることがあります。また、取引内容によってスワップフリーが外されることもあります。

スワップフリー口座が気づかないうちに解除されると、マイナススワップの支払いが必要になることもあるので、必ず事前に確認しておくべきです。

スワップフリーを提供する業者は少ない

スワップフリー口座を提供するFX業者はまだまだ少ないのが現状です。近年、スワップフリー口座を提供している業者は徐々に増加していますが、まだ選択肢は多くありません。

また、スワップフリーであることも重要ですが、スプレッドや約定力の高いFX業者を探すことも重要です。マイナススワップの負担がなくてもスプレッドが広がりやすい業者や約定力の低い業者を使うと、取引コストが多くかかったり注文が遅れて利益が減ったりする可能性があります。

海外FX業者を選ぶときは、取引条件を確認しつつ総合的に判断しましょう。

複数口座間での両建てを利用したサヤ取りはNG

ほとんどのFX業者では複数口座間、複数業者間での両建ては禁止されています。同一銘柄でのサヤ取り(アービトラージ)はできないので注意しましょう。

例えば、スワップポイントを多くもらえるA社のスワップフリー口座でドル円(USDJPY)のロング、マイナススワップが少ないB社の他の口座でドル円のショートを同時に保有した場合、値動きによる損益を0にしたままスワップ分だけ利益が出続ける状態になります。

しかし、この取引方法は複数口座間での両建てになるので、利用規約に抵触して利益取り消しや口座凍結になる可能性が高いです。両建てで利益がでたポジションのみ取り消された場合、損失だけ被ることになるので注意しましょう。

XS.comはスワップフリーを提供!

XS.com(エックスエス)では、スワップフリーを提供しています。ここからは、XS.comの提供するスワップフリー口座の特徴について解説します。

XS.comのスワップフリーは全口座対応

XS.com(エックスエス)では、MetaTrader 4およびMetaTrader 5の全ての口座タイプでスワップフリーが適用されます。スワップポイントを受け取って取引したい場合は、カスタマーサポートへスワップフリーの解除を希望する旨を連絡しましょう。ただし、XS.comでは、口座ごとにスワップフリーの設定を行うことはできません。

MT4とMT5の違いは?スマホで使いやすいのはどっちか徹底比較

海外FX初心者が「MT4」と「MT5」の違いを理解し、自分に合ったプラットフォームを選ぶための完全ガイドです。MT4とMT5の基本的な特徴を比較し、スマホでの使いやすさや目的別選び方をわかりやすく解説します。さらに、デモ口座での練習方法や初心者が陥りやすい失敗を防ぐための具体的なアドバイスも盛り込みました。

XS.comのスワップフリー条件

XS.comのスワップフリーは銘柄によって対象の期間が異なります。猶予期間を過ぎた時点からスワップが適用されるので注意が必要です。

| 項目 | 銘柄 | 猶予期間 |

|---|---|---|

| 通貨ペア |

EURUSD GBPUSD |

10日間 |

|

USDJPY AUDUSD NZDUSD USDCAD USDCHF |

2日間 | |

| ゴールド | XAUUSD | 10日間 |

| XAUEUR | 2日間 | |

| 仮想通貨 | 全仮想通貨ペア | 2日間 |

| 原油 |

UKOIL USOILM |

2日間 |

例えばEURUSD(ユーロドル)やGBPUSD(ポンドドル)、XAUUSD(ゴールド)の人気銘柄であれば10日間以内の保有であればスワップフリーで取引できます。

猶予期間を超える長期保有はスワップフリーの対象外となるので使い勝手が良くないようにも感じるかもしれません。しかし、突然スワップフリーの対象から外される業者もある中で、あらかじめ明示された保有期間を過ぎた時点で解除されることが明言されており安心して利用できます。

自分向きだと感じたら試してみよう

スワップフリー口座は、日を跨いでポジションを保有する可能性のある人にとっては大きなメリットがあります。特にマイナススワップの発生する銘柄かつ売買方向のポジションを保有することが多い場合、スワップによる損失を回避できます。マイナススワップを考慮してエントリーする必要がないので、積極的に利用してみると良いでしょう。

また、デイトレードがメインのため、日を跨いでポジションを持つことが少ない人でも、当日中に利確目標まで到達しなかったときにマイナススワップを嫌って決済する必要はありません。

なお、XS.com(エックスエス)では、全てのリアル口座がスワップフリーの対象となっています。スワップフリー口座に興味のある方はぜひお試しください。

作成日

:

2025.06.20

最終更新

:

2025.06.24

免責事項:Disclaimer

当サイトの、各コンテンツに掲載の内容は、情報の提供のみを目的としており、投資に関する何らかの勧誘を意図するものではありません。

これらの情報は、当社が独自に収集し、可能な限り正確な情報を元に配信しておりますが、その内容および情報の正確性、完全性または適時性について、当社は保証を行うものでも責任を持つものでもありません。投資にあたっての最終判断は、お客様ご自身でなさるようお願いいたします。

本コンテンツは、当社が独自に制作し当サイトに掲載しているものであり、掲載内容の一部または、全部の無断転用は禁止しております。掲載記事を二次利用する場合は、必ず当社までご連絡ください。