海外FXで利益を最大化!ピラミッディング戦略の使い方と注意点

Menu

海外FXで利益を最大化!ピラミッディング戦略の使い方と注意点

ピラミッディングとは、トレンドに合わせてポジションを段階的に追加していく取引手法のことです。保有するポジションの含み益を担保にしてポジションを積み増していくので、少額の資金からでも大きな利益を狙いやすい手法です。

この記事では、ピラミッディングの種類や、エントリー・決済の方法、どんな人に向いているかなどを紹介します。

海外FXのピラミッディングとは?

まずは、ピラミッディングの特徴やナンピンとの違いなど、基本的な知識を押さえておきましょう。

ピラミッディングの特徴

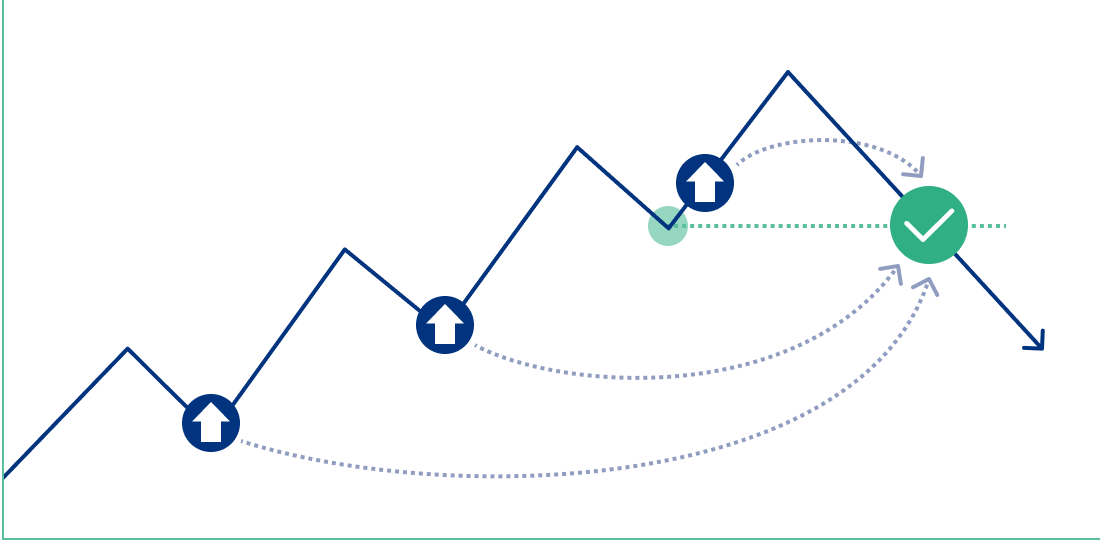

ピラミッディングとは、保有するポジションの含み益が増えるたびにポジションを積み増していく取引手法です。ピラミッディングは、トレンド相場でトレンドに乗る形で、押し目や戻り目に合わせて積み増す、もしくは高値・安値の更新に合わせて積み増していきます。

ポジションを積み増していく分、トレンドの初動から乗ることができれば1つのポジションのみを保有するよりも利益を大きく増やせます。

ただし、ポジションを積み増すごとに平均購入価格が不利になるので、積み増すタイミングを誤ると、利益を減らしたり損失を被ったりする可能性もあります。例えば、トレンド相場だと思ってポジションを積み上げたものの、レンジ相場だった場合、損失を被る可能性が高くなるので見極めが重要です。

さらに、ポジションを増やすことにより資金管理も複雑になるため、高いリスク管理も要求されます。

ピラミッディングとナンピンの違い

ピラミッディングとナンピンはどちらもポジション保有中に追加でエントリーしてポジションを増やしていくという点では似ています。しかし、ポジションを増やすタイミングや目的が異なるので注意しましょう。

| 項目 | ピラミッディング | ナンピン |

|---|---|---|

| ポジション追加のタイミング | 含み益が出ている時 | 含み損を抱えている時 |

| ポジション追加の目的 | 利益を最大化させる | 平均建値を有利にして、含み損の早期解消をはかる |

| チャートの動き | トレンド方向への続伸を予測 | 利益方向への反転を予測 |

| ポジション追加のタイミング | |

|---|---|

| ピラミッディング | 含み益が出ている時 |

| ナンピン | 含み損を抱えている時 |

| ポジション追加の目的 | |

| ピラミッディング | 利益を最大化させる |

| ナンピン | 平均建値を有利にして、含み損の早期解消をはかる |

| チャートの動き | |

|---|---|

| ピラミッディング | トレンド方向への続伸を予測 |

| ナンピン | 利益方向への反転を予測 |

ナンピンは含み損を解消するためにポジションを増やす取引手法です。例えばロングポジションで含み損を抱えている場合、ナンピンによってロングポジションを追加すれば平均建値が下がります。

平均建値が下がると利益方向に反転した場合に含み損が解消されやすくなるため、プラスマイナスゼロ円で逃げやすくなったり、保有しつづけてより多くの利益をあげやすくなったりします。

一方で、ピラミッディングは、含み益がある状態でポジションを積み増し、利益の拡大を狙う取引手法です。

ピラミッディングの種類

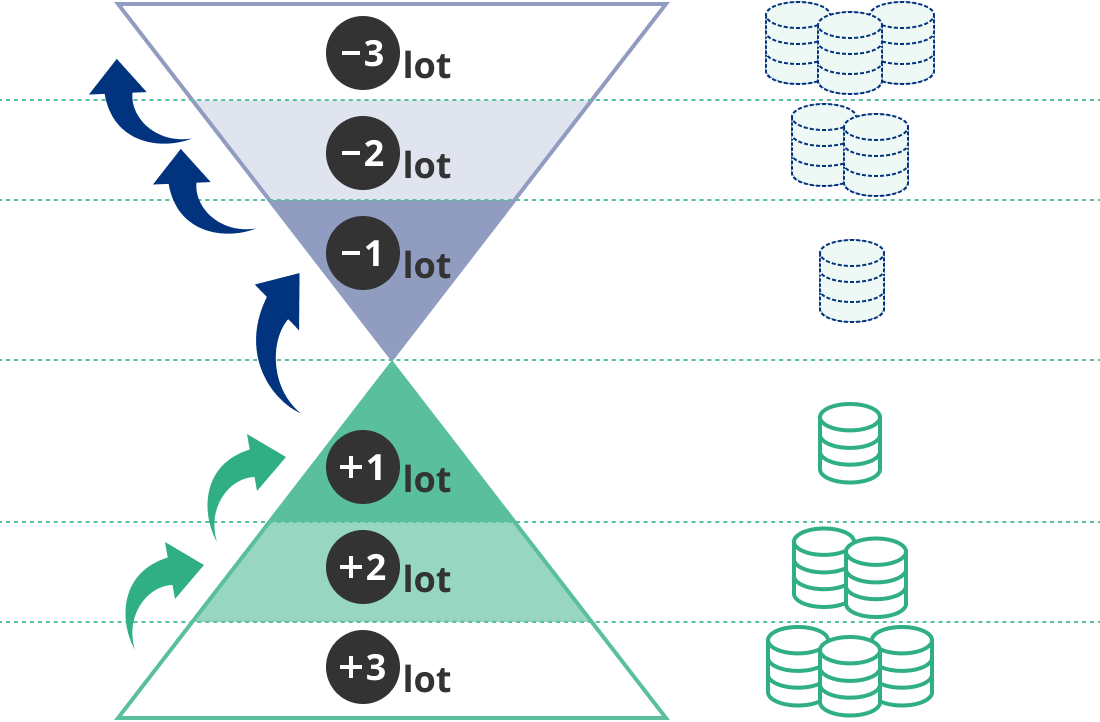

ピラミッディングは追加するポジションの大きさによっていくつかの種類に分類されます。

- スケールダインピラミッディング

- イコールポジションピラミッディング

- スケールアップピラミッディング

- リフレクティングピラミッディング

ここではピラミッディングの種類の中でもメジャーな4種類を紹介します。

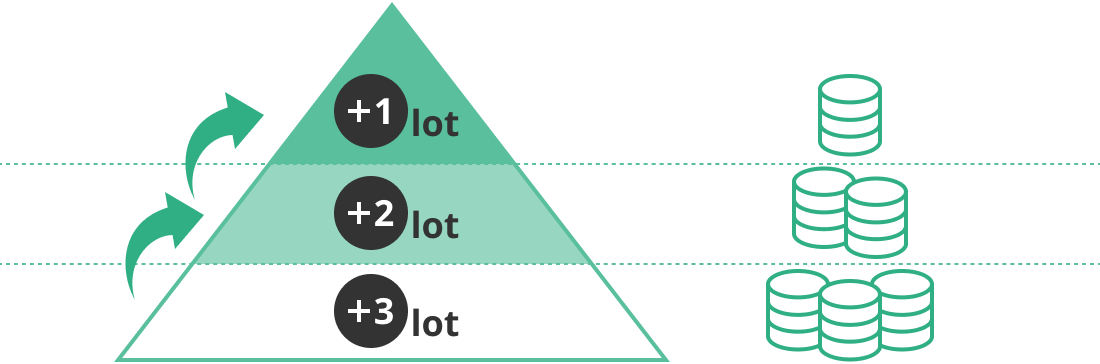

スケールダウンピラミッディング

スケールダウンピラミッディングとは、ポジションを積み増す際に追加するポジションサイズをだんだん減らしていく取引手法です。順ピラミッディングとも呼ばれており、最も基本的なピラミッディングの方法とされています。

スケールダウンピラミッディングは、以下のような手順で行う取引手法です。

- 上昇トレンドの開始を予測して3ロットのロングエントリー

- 最初の押し目で2ロットのロングエントリー

- 次の押し目で1ロットのロングエントリー

初期ポジションのサイズが大きいため、最初にエントリーと逆方向に動くと追加のエントリーができません。しかし、エントリー方向と同方向に動いた場合、後に追加するポジションほど小さくなるので、ロスカットされにくくなります。

また、初動を掴んで最初のエントリーをするよりも、トレンドの継続を予測して追加するほうが難易度は高くなりやすいので、ピラミッディングの中では難易度が低いでしょう。

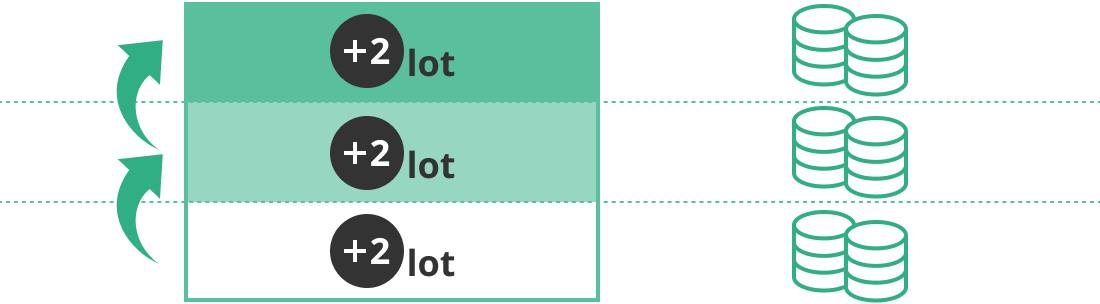

イコールポジションピラミッディング

イコールポジションピラミッディングとは、最初のエントリー時のポジションと同じポジションサイズで積み増していく取引手法です。

イコールポジションピラミッディングの取引例を挙げると以下の通りです。

- 上昇トレンドの開始を予測して2ロットのロングエントリー

- 最初の押し目で2ロットのロングエントリー

- 次の押し目で2ロットのロングエントリー

イコールポジションピラミッディングは、同じロットサイズで積み増していくので、難易度が低そうに感じるかもしれません。しかし、ポジションを追加した後にエントリーと逆方向に動いた場合、スケールダウンピラミッディングよりも損失額が大きくなります。

特に最初の積み増しでは保有ポジションが2倍に増え、平均建値が真ん中まで引き上げられるので、慎重に購入タイミングを検討する必要があります。

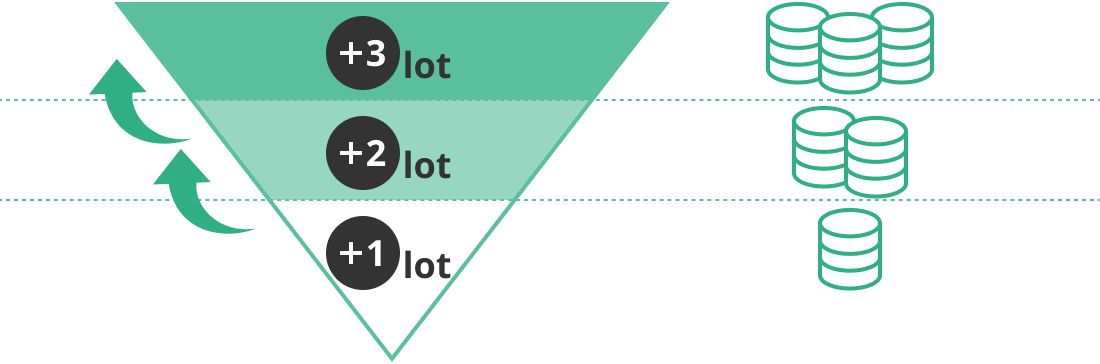

スケールアップピラミッディング

スケールアップピラミッディングとは、最初のエントリー時のポジションサイズを小さくし、積み増しで追加するポジションのサイズをだんだん大きくしていく手法です。つまり、スケールダウンピラミッディングとは逆の手法となります。

- 上昇トレンドの開始を予測して1ロットのロングエントリー

- 最初の押し目で2ロットのロングエントリー

- 次の押し目で3ロットのロングエントリー

スケールアップピラミッディングは最初のエントリー時のサイズを小さく抑えて、トレンドが発生したことを確認したらロットを大きくする取引手法です。この手法では、エントリー後にトレンドが発生しなかった場合の損失を小さくできます。

しかし、積み増すポジションサイズが増えていくので、反転した際に利益が減少するスピードが早くなります。トレンドの終了に気づくのが遅れると、含み益が一気になくなり収支が逆転するリスクも高いので、難易度の高い取引手法です。

リフレクティングピラミッディング

リフレクティングピラミッディングとは、トレンドの前半ではスケールダウンピラミッディングを行い、後半では徐々に利益確定をしながら保有ポジションを減らしていく手法です。

- 上昇トレンドの開始を予測して3ロットのロングエントリー

- 最初の押し目で2ロットのロングエントリー

- 次の押し目で1ロットのロングエントリー

- 高値ラインで1ロット決済

- 次の高値からの折り返しで2ロット決済

- 次の高値からの折り返しで3ロット決済

リフレクティングピラミッディングでは、後半はトレンドの進行に合わせて保有ポジションを減らしていくのでトレンド終盤の精神的な負担が軽減されます。しかし、この手法を使うにはトレンド相場がいつまで続くか判断しつつ購入のタイミングや決済量を調整しなければなりません。

決済していく途中でトレンドが反転した場合、得られる利益が減ってしまうので、トレード経験豊富な上級者に向いている方法です。

ピラミッディングのメリット

ピラミッディングには、以下のようなメリットがあります。

- 1回のチャンスで大きな利益を狙える

- やり方次第で単ポジションよりリスクを抑えられる

- 機会損失の防止につながる

これからピラミッディングを使おうと考えている人は、ぜひ参考にしてください。

1回のチャンスで大きな利益を狙える

ピラミッディングの最大のメリットは、1回のトレンドで得られる利益を最大化が期待できる点です。

トレンドに順張りしながらポジションを徐々に積み増していくので、上手くトレンドに乗ることができれば1つのポジションだけを保有するトレードより大きい利益を狙えます。

また、ピラミッディングにより含み益が増えれば、初期資金では持てなかったポジションサイズでも保有することが可能です。特に、半年や1年以上続く長期トレンドに上手く乗れた場合、多くの含み益を期待できます。

やり方次第で単ポジションよりリスクを抑えられる

スケールアップピラミッディングを前提としたトレードの場合、最初のタイミングでは試し玉として小さめのポジションサイズでエントリーしても、その後にポジションを追加するので大きい利益を挙げやすくなります。

反対に最初のポジションをエントリーした後に損切りになったとしても、損失を小さく抑えることが可能です。また、スケールダウンピラミッディングやイコールポジションピラミッディングでは、二つ目以降のポジションを取る際は最初のポジションの含み益があるため証拠金維持率を減らしすぎることなくエントリーできます。

機会損失の防止につながる

ピラミッディングは、高いリスクリワード比を維持しやすいため、勝率が低くても利益が残る可能性があります。勝率の高さが求められないため、何度もチャンスを狙う必要はありません。また、最初にエントリーするポジションは少なくできるので、エントリーしなかった後に想定した方向へ価格が伸びたときに後悔することは減るでしょう。

ピラミッディングのデメリット

ピラミッディングには、もちろんデメリットも存在します。ピラミッディングにおける主なデメリットは、以下の3つです。

- 積み増しのタイミングを見極めるのが難しい

- 資金管理を怠ると損失リスクが大きくなる

- 終盤では精神的な影響が出やすくなる

それぞれのデメリットについて順番に見ていきましょう。

積み増しのタイミングを見極めるのが難しい

ピラミッディングの最大のデメリットは積み増しをするタイミングが難しいことです。特に初心者は、積み増しを早くしすぎないように注意しましょう。

積み増しが早すぎると、トレンドが成立せずに逆行した場合や、その後に発生する押し目・戻り目で含み損が急激に増加しやすくなります。反対に積み増しが遅すぎた場合、トレンド終了までに十分な値幅を取れず効果的に利益を増やせません。

資金管理を怠ると損失リスクが大きくなる

ピラミッディングは、利益を追求する魅力的な手法ですが、資金管理が非常に難しいのが課題です。「含み益があるから大丈夫」という安心感から損切りが遅れると、大きな損失につながりかねません。

トレンドに乗ってポジションを積み上げるほど平均建値は不利な方向に動くため、少しの逆行でせっかくの利益が失われたり、マイナスに転じたりするリスクが高まります。

逆行時の対応(全ポジション決済か部分決済か)をあらかじめ決め、必ずストップロスを設定するなど、徹底した資金管理が不可欠です。また、無計画にポジションサイズを大きくせず、事前にリスク許容度に基づいた計画を立てておくことが重要です。

終盤では精神的な影響が出やすくなる

ピラミッディングは、終盤になるほど保有ポジションが大きくなるため、わずかな値動きでも含み損益が大きく変動するようになります。特に、トレンドの最高到達点では、信じられないほどの含み益が出ていることも珍しくありません。

ピーク時の大きな含み益が忘れられず、トレンドが逆行し始めても全ポジションを保有し続けたり、ポジションを追加したりしてしまうといった失敗をすることは珍しくありません。

このような状況で損益分岐点を超え、含み損に転じてしまうと、「あれだけ利益があったのに」という失望から、その後の取引が投げやりになったり、無謀な取引で取り返そうとしたりする人もいます。

ピラミッディングでは取引ルールの順守は極めて重要です。取引中に感情が強くなっている場合は、一度取引から離れたほうが、良い成果に繋がる可能性が高いでしょう。

海外FXとピラミッディングは相性抜群

海外FXのハイレバレッジやゼロカットシステム、銘柄の豊富さはピラミッディングと非常に相性がよく、「ピラミッディングをするなら海外FX口座」と言っても過言ではないかもしれません。ハイレバレッジとゼロカット、銘柄の豊富さの3項目に分け、それぞれ解説します。

海外FXのハイレバレッジで少額から複数ポジションを持てる

海外FXの最大の特徴であるハイレバレッジはピラミッディングとの相性がとても良いと言えます。その理由は、少額の証拠金で大きなポジションを保有できるので、最初のエントリーに必要な証拠金が少なく済むからです。さらに、含み益で積み増し分の証拠金を確保しすることもできます。

最大レバレッジのギリギリまでポジションを保有することは、ロスカットされるリスクが高くなるので推奨できませんが、ハイレバレッジを上手く活用することで効率よくピラミッディングを行うことが可能です。

海外FXのハイレバスキャルピングは無謀?失敗談が語る負けトレーダーの実態とは

海外FXでのスキャルピングは、高いレバレッジを活用することで短期間で大きな利益を狙えるトレード手法です。本記事では、ハイレバレッジを活用したスキャルピング手法の基本から、勝てないトレーダーに共通する特徴など、具体的に解説します。

海外FXならではのゼロカットシステムでリスクを限定

多くの海外FX業者ではゼロカットシステムが採用されています。ゼロカットシステムとは、口座残高を超える損失が発生した際に、FX業者がマイナス分を負担してくれるという仕組みです。

ピラミッディングでは、ポジションを積み上げたあとに急変動で一気に逆行した場合、大きな損失を被ることになるというリスクがあり、場合によっては口座資金以上の損失になる可能性もあります。しかし、ゼロカットシステムがある海外FXでは最悪の場合でも口座資金以上の損失が発生しません。

為替相場ではいつ何が起こっても不思議ではないので、不測の事態への備えとしてゼロカットシステムがある環境でピラミッディングを行うのは良い選択だと言えます。

海外FXは銘柄の選択肢が豊富

ピラミッディングは、トレンドが継続しやすい局面でこそ威力を発揮するため、できるだけトレンドの継続が期待できる銘柄を選んで仕掛ける必要があります。しかし、為替市場では長期的な明確なトレンドが発生することは意外と少なく、相場の約7割はレンジ状態とも言われています。

そのため、エントリー機会を増やすには、特定の通貨ペアに依存せず、複数の銘柄を同時に監視してトレンド発生の兆候を捉えることが重要です。

この点、海外FX業者の多くは、国内業者に比べて取扱銘柄が豊富であるため、トレンド発生中の通貨ペアを見つけやすく、ピラミッディングを仕掛けるチャンスも増えやすくなります。一方で、取り扱い銘柄が限定的な業者を利用していると、エントリー機会の少なさに焦りを感じ、本来の基準を緩めて無理にポジションを取ってしまうことも考えられるでしょう。結果として、勝率が下がり損切りが増える要因となる可能性があります。

海外FXのスワップフリーを利用すればさらに取り組みやすい

ピラミッディングは長期保有で威力を発揮する手法ですが、徐々に保有するポジションサイズが増えるため、マイナススワップが嵩むことがあります。

しかし、海外FXで提供されているスワップフリー口座を利用すればマイナススワップを気にする必要はありません。

国内にはスワップフリー口座を提供する業者がないことを考えると、海外FXのほうがピラミッディングをしやすいでしょう。

ピラミッディングの積み増しタイミング例

ピラミッディングを成功させるための重要な要素として、ポジションを積み増すタイミングが挙げられます。ここでは基本となる2通りの積み増しタイミングを解説します。

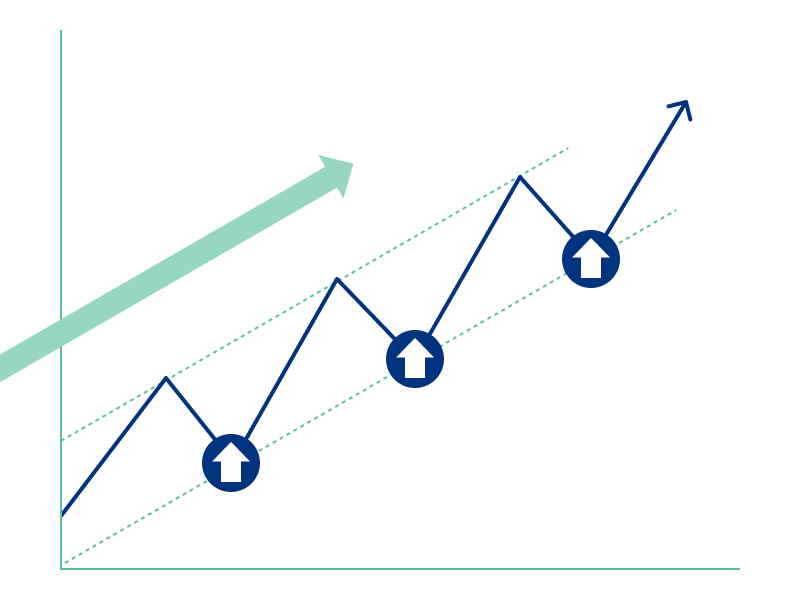

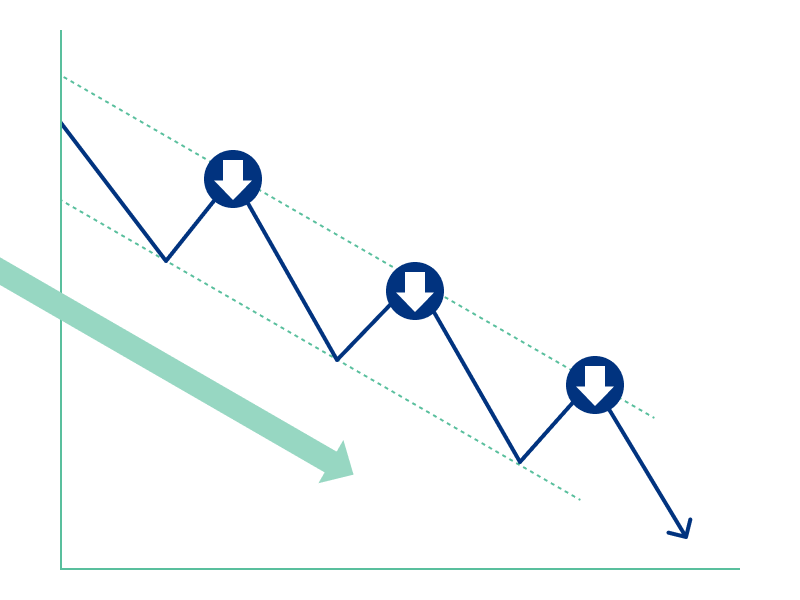

押し目買い・戻り売り

代表的なピラミッディングでの積み増しタイミングは、押し目買い・戻り売りです。

押し目買いとは上昇トレンド中の一時的な下落が発生した際に買うことを言い、戻り売りは下降トレンド中の一時的な上昇が発生した際に売ることを言います。

押し目買い

戻り売り

押し目買いや戻り売りをする際は、「そろそろ下がってきたから反転するだろう、十分上昇したので、下落に転じるだろう」のような感覚で積み増すことは推奨できません。チャートパターンやインディケータ、フィボナッチなどを根拠に取引しましょう。

どの方法を根拠に判断する場合でも、逆張りをするのではなく、トレンド方向に反発し始めたのを確認してからエントリーしたほうが、損切りになる可能性は低くなります。

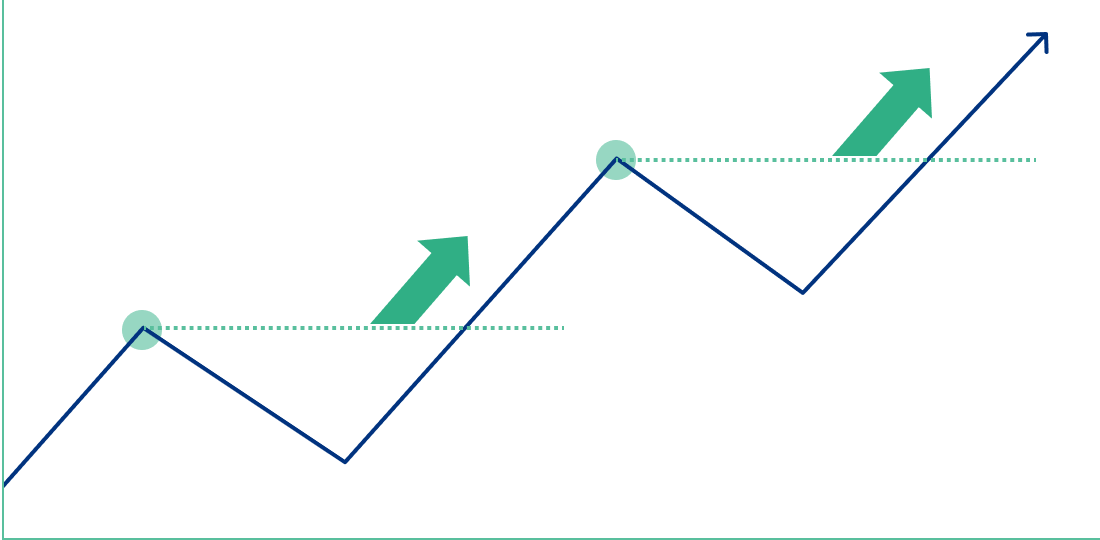

ラインブレイク

直近高値・直近安値をブレイクした際に積み増す方法も挙げられます。押し目買い・戻り売りよりタイミングが比較的分かりやすく難易度は低めです。

一般的にエントリーと同時に押し安値または戻り高値にストップロスを設定しておきます。ただし、押し安値を下抜けると上昇トレンドの終了とみなされるので、そのまま下落していく可能性が高くなります。

なお、ラインブレイクで積み増しを行う場合、ダマシに注意しなければなりません。エントリー後すぐ逆行した場合は、追加したポジションを一度決済しておき、再度タイミングを待ってエントリーしましょう。

ピラミッディングの決済タイミングの例

ピラミッディングにおいても、決済のタイミングは重要です。ここではピラミッディングの決済タイミングの例として以下の3つを紹介します。

- 目標価格への到達

- 逆行のラインブレイク

- インディケータを参考にする

具体的な決済のタイミングについて見ていきましょう。

目標価格への到達

ピラミッディングにおいては、中長期的に意識されやすい節目や抵抗帯を目標価格として設定し、そこに到達したタイミングで利確を行うケースがあります。あらかじめ目標価格を決めておくことで、段階的なポジション追加(積み増し)の計画も立てやすくなります。

ただし、トレンドが進行した後に新たなポジションを追加する場合は、初期のエントリーよりも小さなロットから始めることが多くなります。その結果、仮にトレンドがさらに継続しても、期待したほどの利益が得られない可能性もあります。

そうした取りこぼしを抑えたい場合は、目標価格での一括決済だけでなく、トレーリングストップを用いてトレンドが続く限り利益を伸ばす方法も選択肢のひとつです。なお、相場が逆行した際の損失を最小限に抑えるため、事前に明確な損切り基準を設定しておくことも欠かせません。

逆行のラインブレイク

逆行のラインブレイクはトレンドの終了のサインとなりやすいので、最適な決済タイミングとなります。

逆行のラインブレイクとは、上昇トレンドの際の押し安値を下抜けたり下降トレンドの際に戻り高値を上抜けたりすることです。

逆行のラインブレイクが発生すると、それまでのトレンドが終了したとみなされ逆行が始まる可能性が高くなります。

よって、全ての保有ポジションを一度に決済しましょう。

インディケータを参考にする

インディケータを決済タイミングの判断基準として用いることも可能です。インディケータを利用すると、決済のタイミングが視覚的に分かりやすくなるので、判断に迷いにくくなります。

主なインディケータの判断方法を挙げると以下の通りです。

| インディケータ | 主な判断方法 |

|---|---|

| RSI | 数値が70以上もしくは30以下になる |

| 単純移動平均線(20SMA) | 上位足の単純移動平均線(20SMA)を抜ける |

| 移動平均線 | 2つ以上の移動平均線のクロスや価格からの乖離 |

| MACD | ダイバージェンスの発生やシグナルラインとの交差 |

| ボリンジャーバンド | 価格が+2σや-2σに到達した場合やバンドの収縮後に再び拡大した |

例えば、上昇のトレンド相場であってもRSIが70以上を示すと相場が過熱しており、今後反転下落する可能性があります。反転が起きると含み益が減り始めるため、決済を検討したほうが良いかもしれません。

また、下降トレンド中に短期移動平均線が長期平均線を下から上へ抜けた場合は、トレンド反転により上昇する可能性があります。

なお、複数の時間軸のインディケータを組み合わせることも重要です。エントリー時に使う時間足だけでなく、上位足のトレンドや重要な節目を確認し、下位足のインディケータのサインと一致する場合のみにエントリーしたほうが、決済の信頼性は高くなります。さらにエントリー時と決済時で異なる時間軸のインディケータを用いることも有効です。

例えば、上位足のRSIが70または30に到達しており、下位足が上位足の20SMAを抜ける逆行が発生したタイミングなどは決済の最適なタイミングです。で決済すると良いでしょう。

基本的には、普段から使い慣れたインディケータを併用してみましょう。

ピラミッディングの資金管理

ピラミッディングで利益を出すためには資金管理が重要です。ポジションが増えやすいピラミッディングで大きく資金を減らさないための方法について解説します。

平均建値を利用する資金管理

ピラミッディングでは、ポジションを追加するごとにストップロスを平均建値に移動することで、価格が平均取得価格を下回ったときに決済され、損失を防げます。

ただし、単一ポジションと比較して、逆行時の含み損拡大速度が速くなるので注意が必要です。

口座内に入れておく資金を工夫

ピラミッディングでは、それまでのポジションに発生している含み益を利用して積み増しができるので多くの資金は必要ありません。特に、スケールアップピラミッディングやイコールポジションピラミッディングでは初期費用を抑えられます。

最初にエントリーするポジションで、損切り予定のラインまで耐えるのに必要な資金だけを取引口座に入れておけば、逆行したときのリスクを最小限に抑えられます。ただし、この方法を取り入れる場合は強制ロスカットにならないようにいくら有効証拠金があれば十分なのか計算しておかなければなりません。

最大レバレッジ1,000倍、強制ロスカット水準が20%の口座を例に説明します。仮に1ドル150円の時に1ロット(10万通貨)でエントリーし、損切り予定のラインまで50pipsある場合、以下の計算式により必要証拠金を求めます。

150円 x 10万通貨 ÷ 1000倍 =

15,000円

次に強制ロスカットになる有効証拠金は以下の通りです。

15,000円 × 0.2 =

3,000円

よって、50pips逆行した時点の含み損である50,000円と3,000円を足して53,000円が最低限必要な口座資金となります。

なお、一部のFX業者では、繰り返しゼロカットになるような取引を行うと規約に抵触し、口座凍結される恐れがあるので注意が必要です。

ピラミッディングが向いている人

ピラミッディングは以下のような人に向いている投資方法です。

- 計画的に取引できる人

- トレンドフォローが得意な人

該当する場合は、積極的に挑戦してみても良いかもしれません。

計画的に取引できる人

普段から取引計画を立てた通りに実行できている人は、ピラミッディングに向いています。

なぜなら、ピラミッディングでは計画的にポジションを積み増すことが重要だからです。積み増しのタイミングやポジションサイズを設定せずに闇雲に追加した場合、損失を被るリスクが高くなります。

例えば「〇pipsの含み益で〇ロット追加する」、「4時間足の直近高値をブレイクしたら〇ロット追加する」など、具体的に決めておきましょう。

トレンドフォローが得意な人

ピラミッディングはトレンドフォローを基本とした取引手法です。普段からトレンドフォローをメインに取引をしている人にはおすすめです。

これまでの経験で培ったトレンドフォローの技術や経験は、エントリーからポジションの積み増し、決済に至るまできっと役に立つでしょう。

ピラミッディングが向いていない人

ピラミッディングは以下のような人には向いていないので、課題を克服した上で挑みましょう。

- 感情的な取引をしがちな人

- 普段逆張りのみ行っている人

具体的にどのような人に向いていないか解説します。

感情的な取引をしがちな人

ピラミッディングでは、順調に利益が伸びた場合、最終的に大きなポジションを保有することになります。そのため、含み損益の変動幅も大きくなりやすく、精神的なプレッシャーが強まります。結果として、冷静さを欠いた感情的な判断につながり、大きな損失を招くリスクが高まります。

感情に流されやすいタイプの方には、ピラミッディングは慎重に検討すべき手法と言えるでしょう。

普段逆張りのみ行っている人

普段、逆張り取引をメインとしている人はピラミッディングには向いていないかもしれません。ピラミッディングはトレンドフォローを基本とした取引手法です。これまでトレンドフォローをしていなかった人は新しく覚えることが多いので、いきなりピラミッディングに挑戦するのはリスクが高くなります。

まずは1つのポジションでの取引でトレンドフォローを身に付けてから挑戦してみましょう。

ピラミッディングを成功させるためのコツ

ピラミッディングは難易度の高い取引手法ですが、以下のコツを抑えておくと不要な損失を避けやすくなります。

- 上位足のトレンドに逆らわない

- リスク管理のルールを順守する

ピラミッディングを成功させるためのコツについて見ていきましょう。

上位足のトレンドに逆らわない

ピラミッディングはトレンドに乗ってポジションを積み増していき利益を増やしていく手法なので、トレンドが長く続けば続くほど有利です。長く続くトレンドに乗るためには、上位足のトレンドに逆らわない方向のみエントリーすると良いでしょう。

例えば、4時間足で取引する場合は、週足や日足のトレンドと一致したときだけピラミッディングをします。反対に、上位足のトレンドに逆行したピラミッディングは、トレンドがすぐに終了する可能性が高いのでおすすめできません。

リスク管理のルールを遵守する

ピラミッディングをする主な目的は利益の最大化ですが、利益ばかりを意識して損失を抑えることを考えないのは危険です。ピラミッディングでは、複数のポジションを保有することになるので、リスク管理は非常に重要です。

トレンドの発生から終了まで、何を基準にしてどのくらいのポジションを追加していくのか、決済はいつするのかを決めておき、ルールを順守しましょう。リスク管理を適切に行えば、ピラミッディングは大きな利益を挙げられる可能性のある効果的な取引手法となりますが、リスク管理を怠ると大きな損失を被る危険性が高い手法です。

ピラミッディングを活用して利益を最大化してみよう

ピラミッディングは、トレンドを捉えながら段階的にポジションを積み増していく取引手法です。上手く活用すれば少額の資金から大きな利益を得ることもできます。

特に海外FXはレバレッジが高いので、ポジション保有に必要な資金を抑えることが可能です。加えて、ゼロカットシステムにより、損失リスクを少なくできます。

ピラミッディングをする場合は、エントリーや決済するタイミングを決めておく必要があります。また、いくつか種類があるので、求めているリターンとリスク許容度のバランスや、得意なトレードスタイルを組み合わせて効果的に利益を最大化しましょう。

作成日

:

2025.06.26

最終更新

:

2025.10.03

免責事項:Disclaimer

当サイトの、各コンテンツに掲載の内容は、情報の提供のみを目的としており、投資に関する何らかの勧誘を意図するものではありません。

これらの情報は、当社が独自に収集し、可能な限り正確な情報を元に配信しておりますが、その内容および情報の正確性、完全性または適時性について、当社は保証を行うものでも責任を持つものでもありません。投資にあたっての最終判断は、お客様ご自身でなさるようお願いいたします。

本コンテンツは、当社が独自に制作し当サイトに掲載しているものであり、掲載内容の一部または、全部の無断転用は禁止しております。掲載記事を二次利用する場合は、必ず当社までご連絡ください。